インボイス制度でネイルサロンが受ける影響とは?対策方法をわかりやすく解説

- 個人のお客さんばかりだけど、インボイスって必要なの?

- インボイスに登録しないと消費税の請求はできない?

- インボイス登録していないと領収書って無効になるの?

免税事業者としてネイルサロンを経営する個人事業主にとって、インボイス制度の影響は大きいといえるでしょう。

この記事では、自宅でネイルサロンを開く人や業務委託で働くネイリストがおこなうべきインボイス制度への対策を、わかりやすく解説しています。

多くのネイリストが不安を感じたり疑問に思っている、インボイス制度導入後の消費税請求や領収書についてもお伝えしてまいりますね。

今から対策をしておけば、免税事業者と課税事業者のどちらを選択してもインボイスの影響を最小限に抑えることができますよ。

ネイルサロン・ネイリストがインボイス制度でどんな影響を受けるのか

インボイスへの登録は強制ではなく任意ですので、事業者が必要ないと判断すれば登録しなくてもよいものです。

登録や納税のための事務作業が増えるため、今までと変わらない業務を続けたいと考える人は、インボイス登録に前向きにはなれませんよね。

では「インボイス登録をしない」という選択をした場合、どのような影響があるのでしょうか。

ここでは、すでに課税事業者として納税義務を果たしているネイルサロンと、課税事業者と取引のある免税事業者のネイリストの場合について考えていきます。

デメリットばかりが取りざたされているインボイス制度ですが、実際にどんな変化が起こるのかさっそく見てまいりましょう。

現時点で仕入れ控除を受けているネイルサロン

- 仕入先のインボイス発行不対応によって消費税の負担が増えるリスク

- 自身のインボイス登録による事務・経費負担

- 自身のインボイス未登録によって今後の仕事の幅が狭まること

あなたの経営するネイルサロンの年間の課税売り上げが1,000万円以上ならば、すでに課税事業者として消費税の納税義務を果たしています。

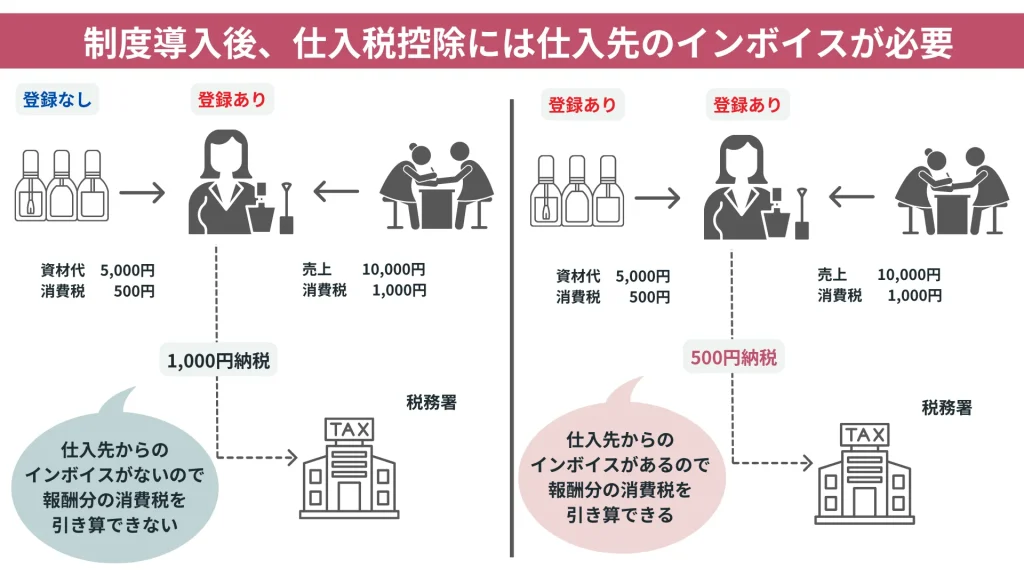

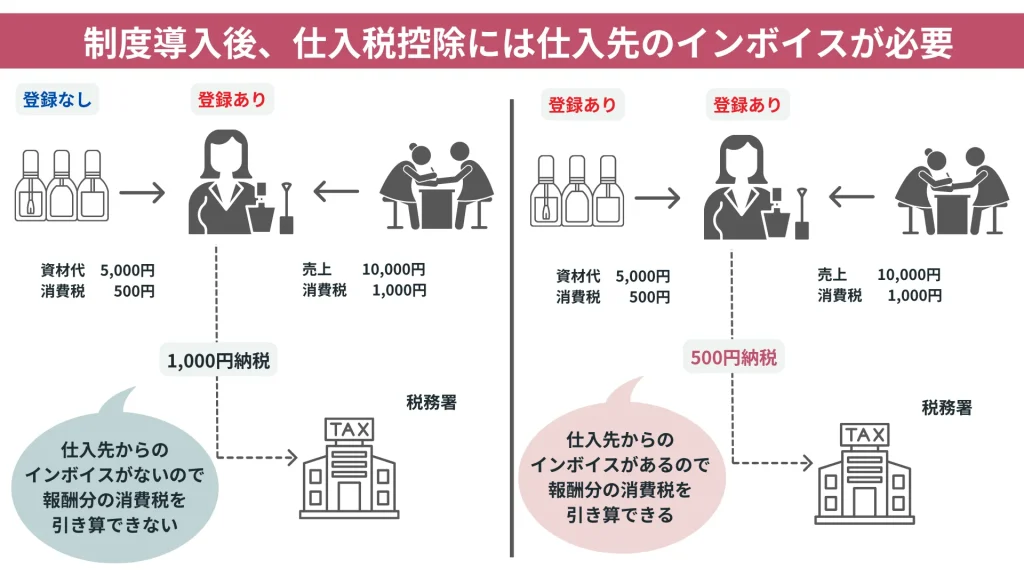

納税の際に、「売上に係る消費税」から「仕入れに係る消費税」を引き算する「仕入税控除」を行っているネイルサロンもありますね。

インボイス制度導入後はその納税時の仕入控除に、仕入先が発行したインボイスが必要となることが、現時点で仕入れ控除を受けているネイルサロンが受ける影響です。

仕入先がインボイス発行に対応していない場合、その仕入分の仕入控除はできないので納税額の負担が増えます。

年間の売り上げが5,000万円以下で簡易課税制度を利用しているネイルサロンは、仕入先からのインボイスを必要としないので、影響は少ないと考えられます。

自身のインボイス登録については登録を済ませるだけです。

しかし、手続きの手間やインボイスに対応した請求書へと様式を変更したりと初期投資が必要となりますよ。

インボイス登録をしないという選択をすれば、課税事業者の顧客からインボイスの発行を要求されたり、新規顧客の開拓が難しくなったりと、影響があります。

これからさらに事業拡大を狙うサロンであれば、課税事業者である企業や個人事業主との取引が増えることもあるでしょう。

インボイス制度のための初期投資や手間を損と捉えるか、今後の事業拡大に向けた準備と捉えるかで、受ける影響は違ってきます。

課税事業者と取引のあるネイルサロン

他のネイルサロンや結婚式場などから業務委託で施術を請け負っている場合、インボイスが発行できないと収入が減ったり仕事の依頼がなくなったりするおそれがあります。

また、近所の奥様やオシャレに敏感な女子大生だけでなく、芸能人やホステスといった個人事業主の顧客がいる場合も、インボイスの影響を受けてしまう可能性がありますね。

では、業務委託や課税事業者との取引においてインボイス登録がないと、どのような影響を受けてしまうのか詳しく見てまいりましょう。

ネイルサロンや結婚式場と業務委託で契約している場合

自宅サロンを経営しながら、空いた時間に他のサロンや結婚式場で施術をおこなうネイリストの場合、サロンや結婚式場に雇われているわけではなく「個人事業主として委託されている」という人が多いでしょう。

委託元であるサロンや結婚式場が課税事業者の場合、インボイスに登録してほしいと要求される可能性が高くなります。

もし登録するとなると、委託業務で得た報酬だけでなく、自宅サロンで得た収入も納税の対象となってしまうので注意が必要です。

インボイス登録をすると課税売上高1,000万円以下でも、消費税納税の義務が発生する「課税事業者」となります。

いつもなら収入の一部となっていた自宅サロンで売り上げた分の消費税も、納税する必要があるので注意しましょう。

委託元からの報酬が大きいのであれば登録を選ぶ価値はありますが、報酬がそれほど多くなく自宅サロンの収入だけで十分やっていけている場合は登録をためらいますよね。

登録を断った場合、委託元から契約を打ち切られるという心配もありますが、委託元から得られる報酬と課税事業者となった場合の事務手続きや処理、支払う税金を比べ、どちらが得かを考えてみましょう。

顧客に企業などの課税事業者が多い場合

企業の福利厚生としてネイルを依頼されたり、ホステスや芸能人といった顧客が多いなど課税事業者との取引がある場合、インボイスが発行できないことで顧客離れが起こるおそれがあります。

企業の福利厚生では、施術する相手は個人でもその報酬を支払うのは課税事業者である企業なので、消費税控除の対象となりインボイスの発行を求められる可能性が高いでしょう。

また、ホステスや芸能人も、身なりを美しく整えることが仕事のひとつですので経費として認められ、こちらも消費税控除の対象です。

そのため、あなたのサロンではインボイスが発行できないとなると、お客さまは発行できる他のネイルサロンに移っていってしまう可能性が考えられますね。

取引先にあわせてインボイス発行事業者となるのか、それとも免税事業者のまま続けるのか、どちらにしても消費税の納税義務や顧客離れが起こるなど受ける影響は大きいといえるでしょう。

インボイス制度に抜け道はなし!免税事業者のネイルサロン・ネイリストが開始までにやっておく4つの対策

インボイス制度は消費税の重複納税や益税をなくすために矛盾なく整備されているので、抜け道はありません。

まずは、あなたが課税事業者となりインボイスを発行する必要があるか、免税事業者のままでいるデメリットがあるかなどを考えてみましょう。

免税事業者のままでいる場合に起こる問題の解決策が「課税事業者となりインボイスを発行する」ならば、課税事業者への切り替えを前向きに考える必要がありますね。

あなたが免税事業者か課税事業者かを事前に知らせておくのも、余計なトラブルを防ぐ対策といえます。

それぞれの問題についての解説と対応策を考えてまいりましょう。

対策①交渉をする

登録するか・しないかを決める前に、今後の仕入れや契約についての動きを交渉しましょう。

交渉は自分が行うケースと、自分が交渉を受けるケースが考えられます。

すでに課税事業者であり仕入控除を行っている立場の方は、制度導入後は仕入控除ができなくなるので仕入先に「インボイス発行を求める」もしくは「仕入れ値の相談をする」などの交渉を行う必要があります。

一方で業務委託をしているネイリストは、業務委託先から「インボイス発行ができるかの確認」や「発行不可であれば契約の見直しを相談したい」と交渉を持ちかけられるでしょう。

どちらの立場であっても確認すべきは「インボイス発行を求める・求められるのか」と「発行不可で起こる双方の負担と今後の方針」です。

あなたのインボイス発行を求めている契約先は、得をしたくて交渉をしているわけではありません。

繰り返しになってしまいますが、制度導入後は取引先が消費税納税の仕入控除を行うためには、あなたの発行したインボイスが必要となるのです。

妥協や改善できる点を探し相談しながら、お互いに納得のいく交渉をしてください。

対策②課税事業者になってインボイス事業者登録する

企業の福利厚生や結婚式場と提携するなど業務委託の依頼が多いネイルサロンならば、課税事業者となりインボイス登録をするのがおすすめです。

現在の取引先の事務負担を減らしスムーズなやり取りができますし、免税事業者との契約を避けたい他の企業からも声がかかる可能性もあります。

このように、インボイスへの登録は、ビジネスチャンスにもつながりますよ。

「消費税の計算とか難しそう」と心配ならば、簡易課税制度を利用するとよいでしょう。

ネイルサロンはサービス業なので第5種事業となり、みなし税率は50%です。(※1)

簡易課税制度は預かった消費税からみなし税率を差し引いて納税できるので、仕入れで支払った消費税を計算したり、相手にインボイスを請求する必要もありません。

簡易課税制度を選択すれば、課税事業者に切り替えたときに生じる事務負担を軽減することができますよ。

さらに、インボイス登録のために免税事業者から課税事業者に切り替えるならば、業種区分に関係なく納税額を80%控除できる軽減措置が3年間あります。(※2)

3年間は消費税の負担が少なく、その間に納税に関する事務処理に慣れることができるので、課税事業者に切り替えようかと悩んでいる人には強い後押しとなりますね。

※1 国税庁|簡易課税制度

※2 財務省|インボイス制度の改正案について

対策③独占禁止法や下請法を知っておく

「インボイスを発行できないなら取引をしない」「今まで控除できていた消費税分を全額値下げしないと契約更新しない」などという企業がでてくるかもしれません。

しかし、このように優位的立場の人が一方的に契約を破棄したり料金の引き下げを要求すると、独占禁止法や下請法に抵触するおそれがあります。(※3)

なかには相場よりも安い金額で買い叩いたたかれたり、契約期間であるにもかかわらずインボイス施行後は仕事を打ち切られたりと、話し合う余地のない企業もあるかもしれません。

形式的な交渉のみだったり、そもそも交渉させてもらえなかったりする場合は委託側に非があるといえるでしょう。

ただ、企業側も消費税の負担は大きいですし、事務作業もひと手間かかってしまいます。

ですので、相手の事務負担などのデメリットや経過措置による控除を踏まえたうえで、こちらからも歩み寄り、お互いが納得できる交渉をおこなうようこころがけましょう。

※3 経済産業省|インボイス制度後の免税事業者との取引に係る下請法等の考え方

対策④ブランディングを徹底する

顧客離れを防ぐ最大の対策は、自分の腕を磨き「あなた」というブランドを確立させることです。

あなたの技術の高さやオリジナリティ、そしてなによりあなたの人柄に魅力を感じ「この人に任せたい」「逃したくない」と思ってもらえると、ネイリストにではなく「あなた」に報酬を払ってくれるでしょう。

そのためにはブランディングを徹底し自分の価値を高め、企業や顧客とのエンゲージメントを強くすることが大切です。

損得勘定ではなく選ばれたのであれば、今後あなたが課税事業者でも免税事業者でも関係なく仕事を続けていくことができますよ。

ブランディングについてはこちらの記事で詳しくお伝えしていますので、ぜひ参考になさってください。

インボイス制度で何が変わる?免税事業者のネイルサロン経営者が疑問に思う3つのこと

インボイスが施行されたあと、どのような変化があるのか、どう対応すればよいのか、わからないことはまだまだあります。

ネイルサロン経営者だけではなく、多くの免税事業者が特に疑問や不安を感じているのがこの3つでしょう。

こうした疑問や不安は、インボイス制度を正しく知ることで解消できます。

ここでは、この3つの疑問に対して消費税法とインボイス制度の内容を元に、詳しく解説してまいります。

疑問①消費税を請求できなくなる?

結論からいうと、消費税の請求はできます。

現行の消費税法では「免税事業者が消費税を請求してはいけない」との記載はありません。

しかし、気持ちの問題では請求書や領収書に「消費税額」と記載するのはなんとなくはばかられますよね。

顧客からも「免税事業者に消費税を払う必要はない」と言われトラブルになることも考えられます。

不要なトラブルを避けるために「消費税はいただいていません」としておくことも、ひとつの手段といえます。

また、いつ法律が変わり「免税事業者が消費税請求をしてはいけない」と禁止されてしまうかわかりません。

ですので、益税を収入の一部としない経営に切り替えていくことが大きな対策となるでしょう。

疑問②顧客に領収書を発行できなくなる?

結論から申し上げますと、領収書は発行できます。

インボイスに登録しない場合に発行できないのは「適格請求書」です。

領収書を発行できなくなるわけではありません。

インボイスは「消費税を請求し、預かりました」という証明に過ぎないからです。

一方、領収書はあなたのサービスへの対価として代金をいただきましたと証明するものです。インボイス制度に関係なく、今までどおり発行できます。

インボイス事業者は免税事業者の領収書だけで消費税の控除は基本的にできませんが、経過措置の期間内は控除の対象です。

また、会社の経費として計上する場合にも必要ですよね。

領収書の内容については今までどおりの区分記載方式で問題ありませんが、こちらも記載方法や内容が変わる可能性がありますので、今後の動きに注意しましょう。

疑問③免税事業者のネイリストが課税事業者になると収入は減るのか?

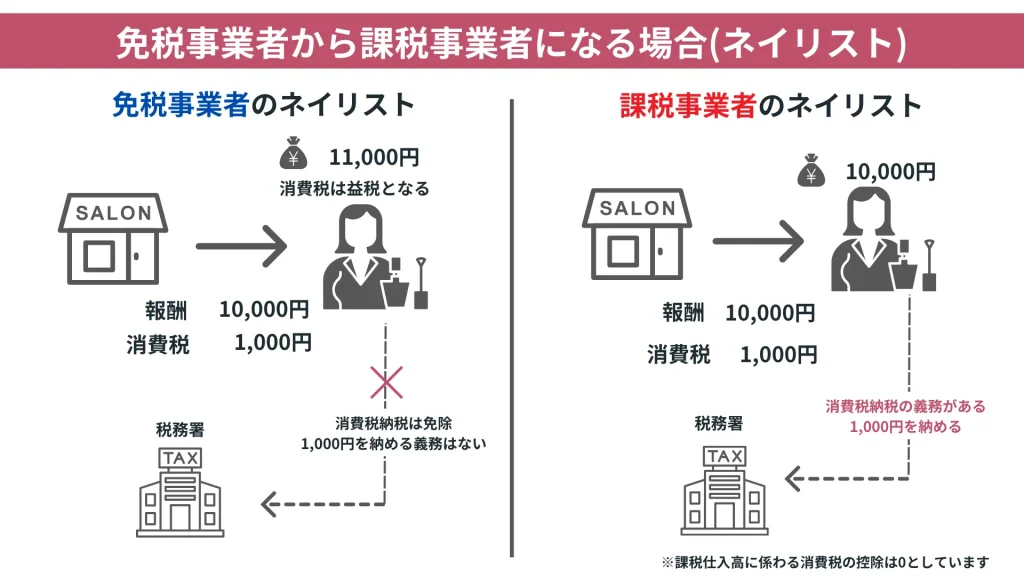

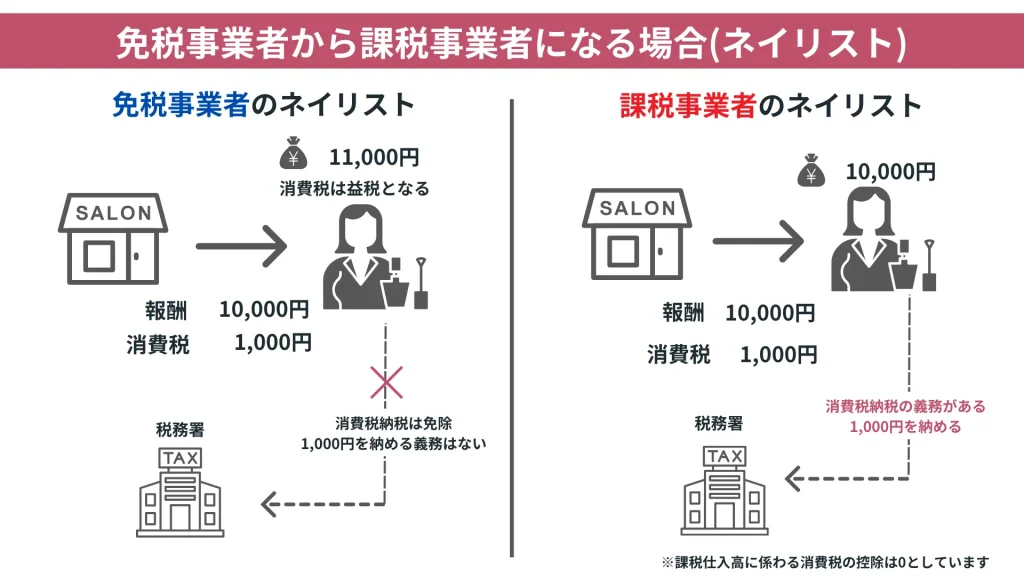

課税事業者になるといままで益税となっていた消費税の納税義務が生じるため、減収は免れないでしょう。

しかし、対策②課税事業者になってインボイス事業者登録するでもお伝えしたように売り上げ総額の10%すべてを納税するわけではありません。

また、課税事業者に切り替えることで免税事業者との取引を避けたい企業との取引が増え、結果的に増収となる可能性もあります。

課税事業者に切り替えるリスクと免税事業者のままでいるリスクを考え、自分のサロンではどちらを選択するのが良いかをしっかりと検討しましょう。

今後の経営にも関わってくることですので、あせらず慎重に考えてみてくださいね。

【結論】インボイス制度は任意!登録については慎重に検討しよう

一般消費者の顧客が多く、インボイス発行の機会が少ないネイリストなら、インボイス登録をしないほうがメリットは大きいでしょう。

自宅ネイルサロンの平均年収は350万円前後と言われており、今後も個人客を相手に1人で営業していくのであれば、わざわざ納税義務のある課税事業者に切り替えるメリットは少ないからです。

ただ、「今は一般消費者が相手でも将来的には企業や個人事業主との取引もしていきたい」というのであれば、思い切って課税事業者に切り替えておくのもいいでしょう。

今後の事業展開を考え、課税事業者になるか免税事業者のままでいるかをはっきりと決めた上で、取引先や顧客と交渉したり値段設定をしてください。

しっかりと先を見極め備えることが大事です。

まとめ

最後にこの記事の内容をまとめます。

- インボイス登録していなくても領収書の発行はできる

- 課税事業者でなくても消費税は請求できる

- 顧客が一般消費者ばかりならばインボイスの登録は不要

- 顧客に課税事業者が多いならインボイス登録を検討する必要がある

- 腕を磨きブランディングをすることで、課税免税など関係なく仕事の依頼がくる

インボイス制度によって個人経営のネイルサロンにも大きな波が寄せています。

しかし、インボイスが自分のサロンと顧客に必要かどうかを考えれば、選択は自ずと決まってくるでしょう。

あなたらしくネイリストを続けられる道を選び、施術を通してたくさんの人を笑顔にしてくださいね。