インボイス制度で影響があるリラクゼーションサロンとは?

- インボイスを発行できないと収入が減るって本当?

- 収入が減るなら、インボイス登録しなくていいかな?

- 業務委託で営業してる人は制度開始後はどうなる?

昨年末の国会では、年間売上高が1,000万円以下にも関わらず課税事業者を選択する人に対して、補助金の拡充や手続きの緩和などの改正案が閣議決定されました。

免税事業者から課税事業者へと切りかえる際のハードルが、少し下がったように感じられますね。

特に、リラクゼーション業界では、小規模のサロンの経営者や大手サロンで業務委託の契約しているセラピストが多いことから、「この条件なら課税事業者に切り替えてもいいかな?」と気持ちが動くことでしょう。

また、免税事業者から課税事業者への切り替えを契約先から打診されているセラピストにとっても、体制を整える間のリスクが少なくなるため、背中を押してもらったように感じますね。

しかし、今の段階でインボイス制度のメリットが少ないリラクゼーションサロンやセラピストまで、課税事業者に切り替える必要があるでしょうか。

リラクゼーション業界においては、現段階で免税事業者として事業をおこなっている全員が急いで切り替える必要はないというのが結論です。

この記事では、リラクゼーション業界でインボイス制度の影響を受けるのはどんな立場の人なのかということを軸に、課税事業者と免税事業者それぞれのメリットとデメリットを解説してまいります。

課税事業者に切り替える準備と、免税事業者を続けるための対応策もご紹介しておりますので、どちらが自身の事業スタイルにとって最善な方法かを見極め、今後の事業に有益な選択肢を選びましょう。

結局登録すべき?インボイス制度でリラクゼーション業界は何か変わるのか

リラクゼーション業界は個人客からインボイス発行を求められるケースが少ないと考えられるため、免税事業者であるリラクゼーションサロンは、インボイス登録をあせることなくしっかりと検討するのがおすすめです。

たとえば今いる顧客だけで十分、これ以上は自分の手も回らなくなりサービスの質が下がってしまう、という方ならばインボイス登録をせずに免税事業者のままサロンを続けるほうがよいでしょう。

しかし課税事業者との取引が中心なのであれば、制度導入後はインボイス発行を求められる機会が増え、取引がスムーズにいかないリスクがあるためインボイスへの登録を検討すべきと考えられます。

インボイス登録をする前に「インボイス発行を求められているのか」「今後、発行を取引先やお客さまから求められる機会が増えるのか」を確認し、登録するかを検討しましょう。

インボイス制度で影響があるリラクゼーションサロンとは?

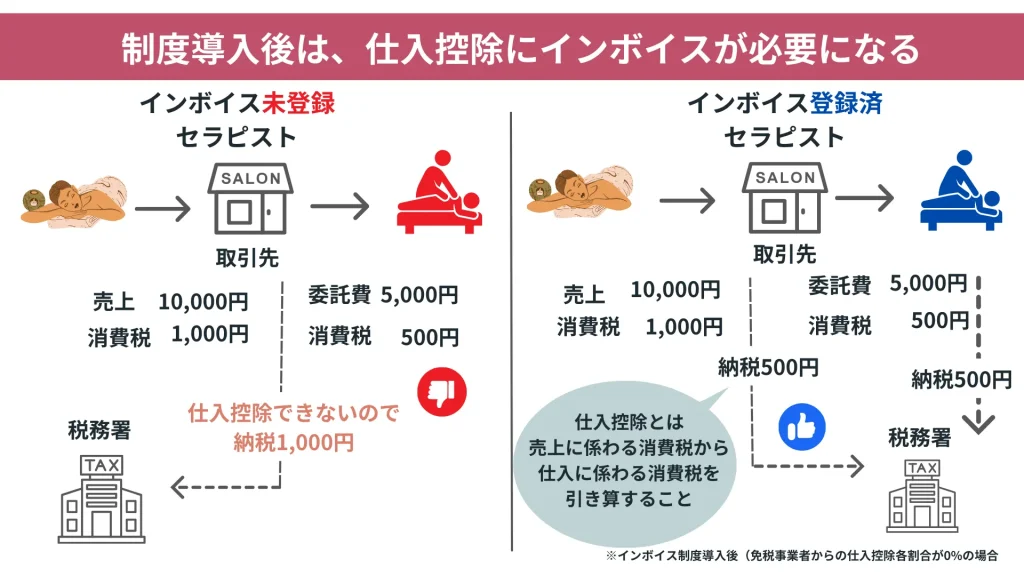

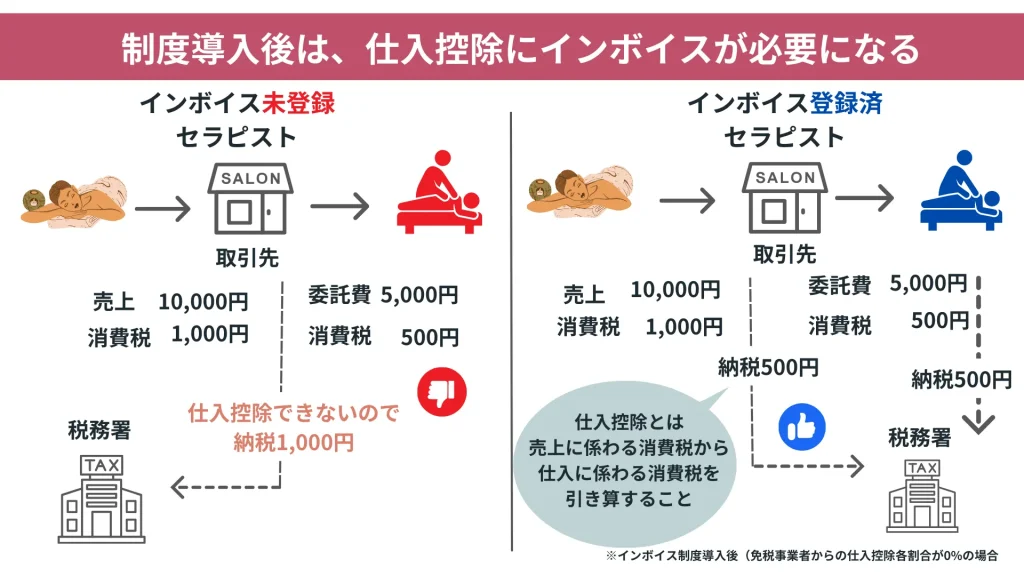

インボイス制度は消費税納税に関する制度で、課税事業者の「仕入控除」に影響する制度です。

消費税納税の際に一般的に、売上に係る消費税から仕入れに係る消費税を引き算して納税します。この引き算をすることを「仕入控除」といいます。

インボイス制度導入後は、課税事業者が仕入控除するためには、仕入先の発行したインボイスが必要になります。

リラクゼーションサロン経営をしている方や個人事業主のセラピストのなかには、課税売上1,000万円以上の課税事業者と取引をしている方もいますね。

例えば、老人ホームなどの介護施設からマッサージやリラクゼーション業務を受託している個人事業主や、大手のサロンから業務委託で契約しているフリーランスのセラピストが考えられます。

制度開始後は自分のリラクゼーションサロンが課税売上1,000万円以下の免税事業者でも、課税事業者との関わりがあるケースではインボイス制度の影響を受けるでしょう。

ここでは、どのような影響を受けてしまうのか、ケース別に詳しく説明していきます。

- 課税事業者と取引のある免税事業者のリラクゼーションサロン・セラピスト

- 課税事業者の業務委託先と契約しているセラピスト

- 現在、課税事業者のリラクゼーションサロンやセラピスト

- 自宅や小規模の店舗で個人サロン運営している免税事業者

ケース①課税事業者と取引のある免税事業者のリラクゼーションサロン・セラピスト

インボイス制度で影響があるのは、課税事業者から受託しているのが免税事業者のリラクゼーションサロンの場合です。

なぜなら、課税事業者であるサロンや施設からリラクゼーション業務を委託され、その報酬としてサロンや施設から代金を受け取るときにインボイスの発行を求められる可能性が高いからです。

インボイスは課税事業者が消費税を納税する際、仕入れ時に支払った消費税を控除するために必要なものとお伝えしましたね。

しかし、登録をしていないリラクゼーションサロンやセラピストはインボイスを発行できません。

控除できない消費税額は課税事業者の負担となります。

そのため課税事業者は未登録のリラクゼーションサロンやセラピストに対し、インボイス登録を求めたり、消費税分の値下げを求めたりする可能性があるのです。

「現在契約している取引先との関係が悪くなるならインボイスへ登録してしまおう!」と考える方もいますが、インボイス登録をしたら消費税納税が義務付けられます。

つまり取引先からインボイス発行を求められているケースでは、登録・未登録どちらでも収入減となる可能性が高いのです。

ケース②課税事業者の業務委託先と契約しているセラピスト

免税事業者の個人事業主として登録をしていて、自分の店舗を持たずにサロンから委託される形で営業しているセラピストも大きな影響を受けます。

サロンにパートや社員など従業員として勤務している場合、マッサージ以外の業務も含めた労働への対価として「給与」が支払われます。

給与は事業のためではなく雇用契約に基づき支払われる不課税取引となりますので、消費税やインボイスは関係ありません。

しかしセラピストとして業務委託を受けている人は、マッサージを請け負った事業者として「報酬」を受け取っているのです。

この「報酬」は課税対象で、消費税が含まれた税込金額で支払われています。

委託元のサロンはあなたからのインボイスがないと消費税が控除できないため、インボイス登録や値下げを求める可能性が高いでしょう。

もし施術歴や所持する資格が同じセラピストがいて、その人がインボイス発行可能な場合、サロン側がそちらに委託することも考えられますよね。

インボイス発行ができないことで、仕事が減ってしまうリスクがあるのです。

ケース③現在、課税事業者のリラクゼーションサロンやセラピスト

すでに課税売上高が1,000万円を超え、消費税を納税をしているサロンや個人事業主が注意したいのは、現在行っている仕入控除にインボイスが必要になる点です。

例えばサロンで使う消耗品などの仕入先が免税事業者でインボイス登録がない場合、その仕入分の消費税控除ができなくなります。

この対応策として、

- 仕入先に課税事業者に転向してもらうよう働きかける

- 課税事業者の仕入先を新たに探す

- 簡易課税制度を適用し、インボイスを不要とする

があげられます。

ただし、インボイスがない仕入れ分の控除は、制度が始まったらすぐに全額控除できなくなる、というわけではありません。

経過措置として6年かけて段階的に消失していきますので、あせらずに取引先と納得のいくまで話し合い、今後を見据えた結論が出せるよう努力することが大事です。

自身のリラクゼーションサロンがインボイス登録をするのであれば、記載すべき事項があるので請求書のフォーマットを変更する必要があります。

インボイス発行を求められて焦らないように、事務手続きや処理の準備をしておきましょう。

ケース④自宅や小規模の店舗で個人サロン運営している免税事業者

インボイス登録はインボイス発行をするために行うので、発行の機会がないのであれば登録する必要もなく、影響もありません。

課税事業者とのやり取りがなく、お客さまのほとんどが一般消費者である場合、インボイスの影響はないでしょう。

個人的なリラクゼーションにかかったお金を会社の経費で落とすという人はいませんよね。

ここで一つ気になるのが、課税事業者であれば国に納める消費税を、免税事業者はこれまでどおり請求してもいいのかということです。

今のところ、免税事業者が消費税を請求してはいけないとの文言は法律上ありません。

ですので、今までどおり消費税を含めた価格を請求することはできます。

しかし、今後どのような法改正がおこなわれるかわからないため、消費税分の益税がなくても経営を続けられるように価格やサービス内容の見直しが必要ですね。

インボイス制度で影響のあるリラクゼーションサロンはどうするべき?

インボイス制度開始後、影響を受ける方は多いでしょう。

このような過渡期には、影響に耐えられるだけの対策を考え備えておくことが肝心です。

自分の事業規模や取引先、今後の事業展開を見据えて対策を練りましょう。

インボイスに登録する、しないの二択ですが、あなたの事業にとって有益かつ周囲との関係やバランスが取りやすい方を選ぶことが大切です。

ここでは課税事業者の企業と取引があるサロンを例に、免税事業者のままでいる場合と課税事業者に切り替えた場合双方のメリットとデメリットについて考えてまいります。

対応①インボイス登録しない:免税事業者のまま事業を続ける

課税事業者と取引がある免税事業者が、インボイス登録をせずに、そのまま事業を続ける選択をした場合に起こることを考えてみましょう。

考えられるのは、課税事業者の取引先から契約の見直しを持ちかけられるケースです。

課税事業者(取引先)にとって「どうしても契約を続けていきたいサロンやセラピスト」でない限り、消費税を控除できない相手との取引はデメリットが大きく、契約見直しを検討するのが最善策だからです。

ですので、契約交渉をおろそかにすると、必要以上の値引きを要求されたり契約を打ち切られたりなど、あなたが事業を継続することが困難な状況になる恐れがあります。

契約交渉では自分のメリットだけではなく、相手のデメリットも踏まえて対策を考えることが大事です。

もう少し詳しく、インボイス登録をしないままでいるメリット・デメリットを見ていきましょう。

【メリット】今まで通り消費税を納税する必要がない

免税事業者のままならば、今までどおり受け取った消費税を納税する必要はありません。

益税という形で収入の一部にできます。

現行の消費税法では「免税事業者が消費税を請求してはいけない」との明言はなく、インボイス制度の施行後も免税事業者における消費税の扱いについての指示などはありません。

「免税事業者各々の判断に任せる」というものですね。

ただし、今後どの段階で免税事業者の消費税請求を不可とする法律が制定されるかわかりません。

ですので、免税事業者として続けていくには、消費税による益税がなくても経営を続けられるよう、価格設定やサービス内容の見直しをすることも重要です。

【デメリット】大手の取引先とは縁がなくなる可能性がある

インボイス登録をせずに免税事業者のままでいるデメリットは、大手との取引のチャンスが減ることです。

なぜなら、繰り返しになりますが、大手企業などの課税事業者にとって、インボイス発行ができない相手との取引は負担が大きく、見直しの対象となる可能性が高いからです。

6年後には免税事業者からの仕入れ消費税の全額が控除不可となりますし、取引数の多い企業にとってはインボイス発行可・不可で請求書を区別するなどの事務や経理負担が増える相手となってしまいます。

課税事業者はインボイス発行ができる相手との取引を望むようになるでしょう。

新しい取引先からのオファーがあり挑戦したいと考えても、「インボイス発行不可」の段階で採用条件を満たせないケースも考えられます。

新しい挑戦や仕事の幅を広げていきたい方は、インボイス未登録のままでいることの負担が大きくなるでしょう。

対応②インボイス登録をする:課税事業者になる

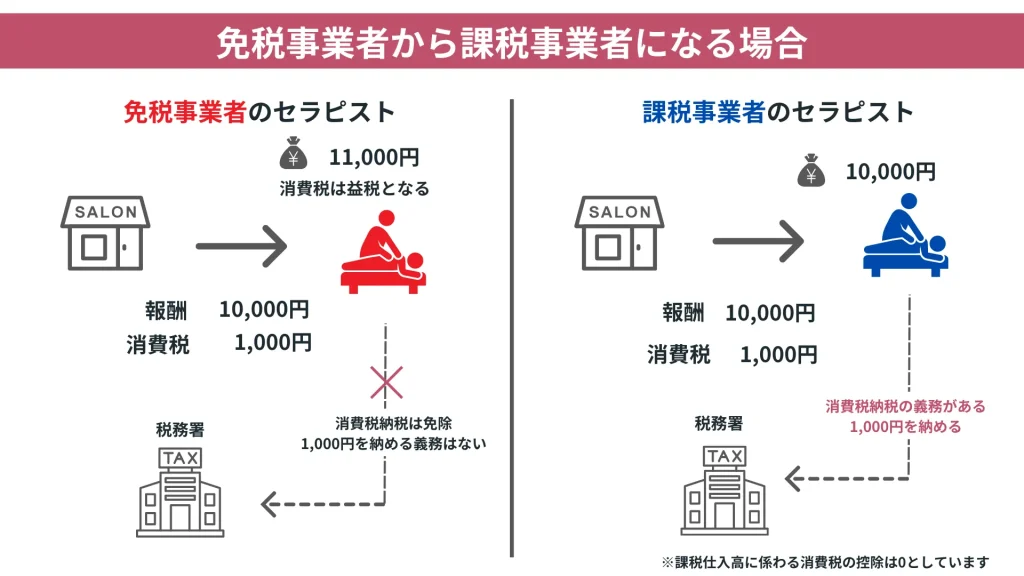

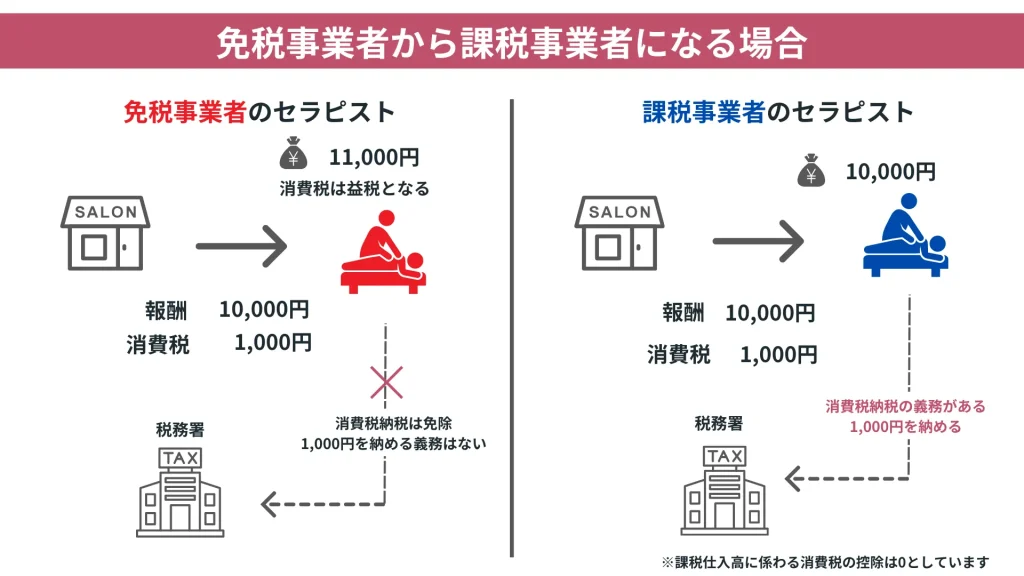

インボイス登録をしたら、課税売上1,000万円以下でも課税事業者となり、消費税納税の義務があります。

なので、今まで収入となっていた益税の部分を消費税として納税しなければならなくなり、税計算やインボイスの管理もしなければなりません。

税金だけではなく事務的な負担が増え、個人事業主や従業員数の少ないサロンでは業務負担が大きくなりますね。

一方でインボイス登録をすれば、インボイス発行を求める課税事業者からの値下げ交渉や契約の見直しといった心配はなくなります。

また、免税事業者でいるためには売り上げが1,000万円以下でなくてはなりません。

これからサロンを大きくしたい、売り上げをどんどん伸ばしたいという方のなかには、課税事業者になることに抵抗がない方もいますね。

では、インボイス登録をして課税事業者になった場合のメリットとデメリットについて詳しく考えてみましょう。

【メリット】安定した収入が得られる

業務委託を発注するサロンは課税事業者であることが多く、委託先からのインボイスを必要とするでしょう。

その場合、インボイスを発行できる委託先が優先的に依頼される可能性が高くなります。

また、介護施設などから出張リラクゼーションの依頼があるサロンも同様です。

インボイスを発行できる業者には依頼しやすいため、継続的なオファーが見込めるでしょう。

消費税の納税義務が生じるので減収にはなりますが、インボイスが原因で仕事を失うといった心配は少なくなります。

【デメリット】消費税分の収入が減る

免税事業者から課税事業者となるので、今まで利益としてした消費税を納税する義務が生じます。

「つまり売上金額の10%を納税するってこと?」と思われるかもしれませんが、実はそうではありません。

課税事業者があなたに支払った金額のインボイスで消費税を控除できるように、あなたも仕入れで支払った金額の消費税を控除できるのです。

他にも、仕入金額が売り上げの半分以上ではないかぎり、簡易課税制度の利用をおすすめします。

なぜなら、簡易課税制度を用いれば、第五種事業であるリラクゼーション業は売り上げにかかった消費税額の50%を控除できるようになるからです。

これにより、細かい計算や仕入先からのインボイスも不要となります。(※1)

例えば550万円(税込)の売り上げに対し、220万円(税込)の仕入があった場合、原則課税では50万円-20万円=30万円消費税納税額となります。

ところが簡易課税制度では売り上げの消費税額の50%ですので50万円×50%=25万円となり、5万円を節税できますね。

仕入先に免税事業者が多い場合や、仕入があまりないといった場合は簡易課税制度を利用すれば節税にもなりますし、事務負担も少なくてすみます。

さらに昨年末の国会で免税事業者が課税事業者へと転向した場合、3年間の消費税納税額を売り上げに対する消費税額の20%とする経過措置がとられることが決まりました。(※2)

これにより、課税事業者への転向による収入減少率はさらに抑えられることになりましたが、あくまでも経過措置ですので、この3年の間に経営方法や方針を見直し、税金に関する知識を身につけるなどの対策をして備えることが肝心です。

(※1) 国税庁 よくある税の質問 No.6505 「簡易課税制度」

(※2) 財務省 インボイス制度の改正案に関する資料

まとめ

リラクゼーション業界におけるインボイス制度の影響と、課税事業者、免税事業者それぞれのメリットとデメリットについて解説してまいりました。

最後にこの記事の内容をまとめます。

- 課税事業者と取引がある免税事業者は、課税事業者への転向を考えてもよい

- 顧客が一般消費者のみならば、免税事業者のままでも問題ない

- 消費税に影響されないよう、土台と骨組みを作り直す

- 自分の事業規模やスタイルに合わせて課税か免税かを決める

- 将来的なビジョンを見据え、淘汰されることのない経営力を身につける

お伝えした内容をもとに、あなたのサロンや働き方の展望を考えながら課税事業者か免税事業者かを選択すれば、インボイス制度の影響は最小限に抑えられるでしょう。

そして、これからも多くの顧客や企業から選ばれるよう、技術力、経営力ともに磨き上げていってくださいね。