登録は必要?インボイス制度がフリーランスデザイナーに与える影響

- インボイス制度の導入でフリーランスデザイナーにどんな影響があるの?

- インボイスが発行できないと仕事が切られる可能性がある?

- 課税事業者になるべきかどうか迷う…

2023年10月よりインボイス制度が開始されます。

これまで曖昧だった項目ごとの消費税率や税額を追加した「適格請求書(インボイス)」を導入することによって、消費税率を明確にし、公平な納税を目的とした制度です。

しかし、フリーランスデザイナーをはじめとする個人事業主からの反対の声は多いですね。

ここではインボイス制度がフリーランスデザイナーに与える影響や、インボイス制度導入後にフリーランスデザイナーが取るべき選択肢について解説していきます。

インボイス制度の導入に不安を感じているフリーランスデザイナーの方は、この記事を読んでインボイス制度への対策を学びましょう。

廃業の可能性もある?インボイス制度で影響を受けるフリーランスデザイナーとは?

インボイス制度が始まるからと言って、すべてのフリーランスデザイナーに影響があるわけではありません。

インボイス制度によって影響を受けるフリーランスデザイナーは次の2つのパターンです。

特に免税事業者にとっては、収入減はもちろん廃業の可能性もはらんでいるので、どのような影響があるのかをしっかりと理解しておく必要がありますよ。

それでは、この2つのパターンについて詳しく解説していきましょう。

①免税事業者のフリーランスデザイナーが課税事業者から依頼を受注するパターン

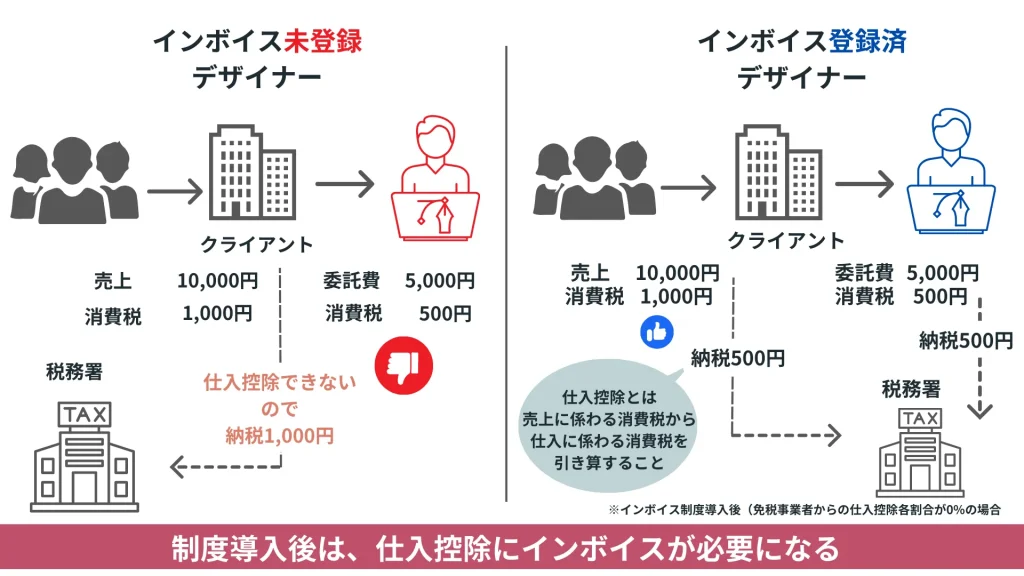

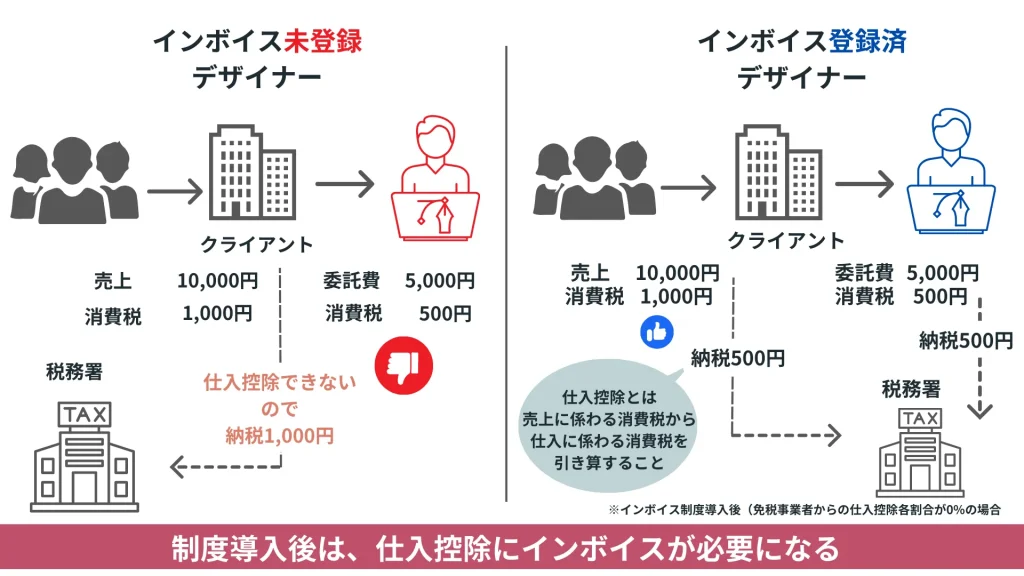

前提として、あなたの発行するインボイスを必要としているのは、消費税納税の際に仕入税控除をしたい課税事業者であるクライアントです。

なのでインボイス制度の影響を受けるフリーランスデザイナーのパターンとして、まず「課税事業者からの依頼を受注している免税事業者のフリーランスデザイナー」が挙げられます。

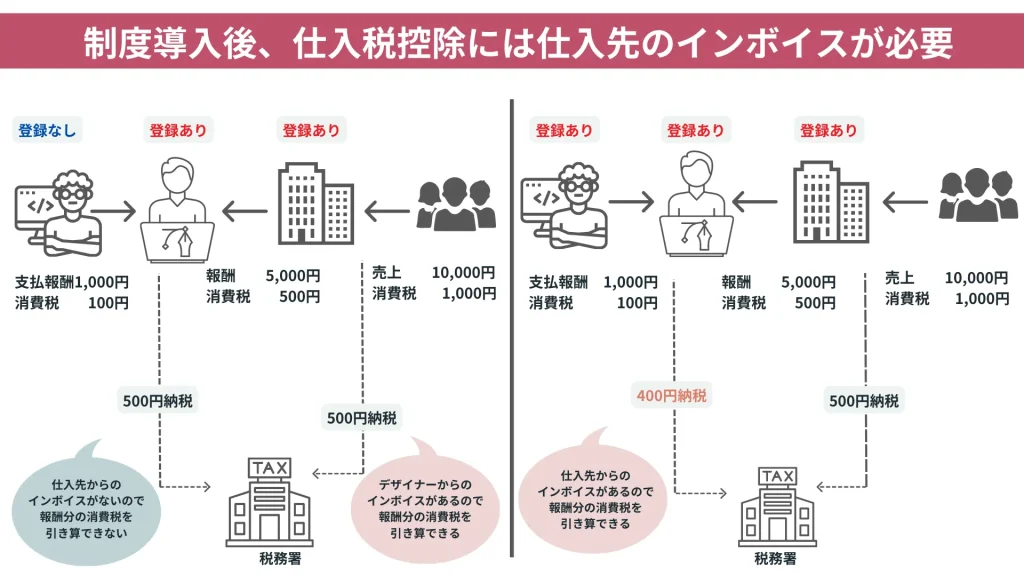

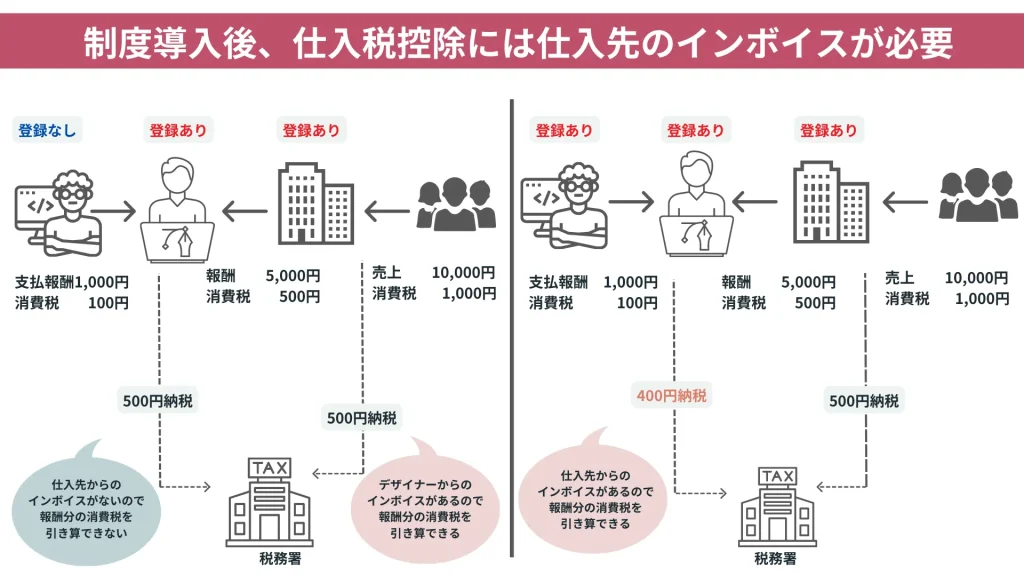

インボイス制度が導入されると、仕入税額控除に必要な適格請求書(インボイス)を発行できるのは登録をした方のみです。

そして課税事業者の取引先は、インボイス登録をしていないデザイナーへの報酬分の仕入税額控除を受けられません。

取引先は消費税や経理処理の負担が増えるため、今まで通りの取引を続けるかを検討する可能性が高くなります。

つまり取引先から免税事業者のフリーランスデザイナーへ報酬の減額や、取引の見直しといった対応を求められる可能性が考えられるのです。

実際にどのような影響なのかを詳しく見ていきましょう。

【影響】報酬の減額交渉をされる可能性がある

ひとつ目の影響は、取引先から報酬の減額を求められる可能性が出てくることです。

仕入税額控除ができなくなるということは、取引先の納税額が増えることを意味します。

取引先としては、税負担分を減額してもらい、これまで通りの利益を確保したいという思惑が働くわけですね。

免税事業者のフリーランスデザイナーにとって、報酬の減額は手痛いものです。

新たな取引先を開拓し、仕事を増やして減額分を補うなどの対策が必要となるでしょう。

【影響】取引自体を見直される可能性がある

もうひとつの影響は、最悪の場合、取引そのものを見直される可能性があることです。

仮に、ご自身がこれまで通りの取引を継続しようとしても、取引先は同じ仕事ができて、しかも適格請求書(インボイス)を発行してくれるフリーランスデザイナーを選ぶようになるでしょう。

そうなると他のフリーランスデザイナーに仕事が奪われることになり、ご自身と取引先との間で契約解除、あるいは取引中止となるおそれが出てきます。

契約解除や取引中止は、フリーランスデザイナーにとって死活問題です。

また新たに取引先を見つけようと思っても、適格請求書(インボイス)の発行ができないことがマイナスに捉えられるケースも考えられます。

案件の受注ができなければフリーランスデザイナーの廃業に迫られる状況も生じかねません。

課税事業者から依頼を受けている免税事業者のフリーランスデザイナーは、インボイス制度への対策をしっかりと行うことが重要になってくるのですよ。

②課税事業者のフリーランスデザイナーが免税事業者へ依頼を発注するパターン

フリーランスデザイナーの中には、コピーライターやプログラマー、得意分野の違うデザイナーなどとパートナー契約を結んで外注している人もいますね。

こうした「免税事業者へ依頼を発注している課税事業者のフリーランスデザイナー」もインボイス制度の影響を受けます。

自身が課税事業者の場合、発注先が適格請求書(インボイス)を発行できないことで仕入税額控除を受けられず、消費税の負担が増えるおそれが出てくるのです。

そのため、取引先に報酬の減額を求めるか、あるいは契約の見直しの必要性に迫られる可能性がありますよ。

パートナー契約を結んでいる相手が免税事業者の場合に受ける影響は以下の2つです。

それでは、2つの影響について詳しく見ていきましょう。

【影響】消費税の負担が増える

インボイス登録していないコピーライターやプログラマーに外注した場合、外注先からの請求書では、仕入控除ができません。

デザイナーのなかには「私は免税事業者だからインボイス登録しても、仕入控除は関係ない」と考えている方もいるのではないでしょうか。

注意したいのが、インボイス登録をしたら課税売上高1,000万円以下、つまり免税事業者の範囲内でも「課税事業者」となります。

課税事業者ですので消費税納税の義務が発生し、納税時には仕入税控除をおこなうのが一般的でしょう。

なので、仕事を依頼する側(あなた)は仕入税額控除ができない分、消費税の負担が増えてしまいます。

一度限りの単発の発注や発注額が大きくない案件の場合には、消費税分の負担が増えても大きな影響はないでしょう。

しかし、パートナー契約を結んで継続的に案件の発注を行う場合には、消費税分の負担は利益が減る要因となってしまいます。

そうすると利益を確保するため、何らかの形でカバーする必要が出てくるわけですね。

仕事を増やすか、パートナー契約の見直しの相談を持ち掛けるかのいずれかに迫られることでしょう。

【影響】パートナー契約の見直しが必要になる可能性がある

外注先が免税事業者の場合、パートナー契約の見直しを迫る必要性も出てきます。

仕事を外注に出すにしても、依頼する側にとってはこれまで通りの利益を確保していかなければなりません。

外注先のデザイナーに対して減額を交渉したり、あるいは適格請求書(インボイス)を発行できるデザイナーを新たに発掘したりといった見直しが必要になってきます。

免税事業者に外注を依頼している課税事業者のフリーランスデザイナーにとっては、長年パートナーを組んできた相手にさえ、厳しく向き合わざるを得なくなるわけですね。

課税事業者になった方がいい?インボイス制度導入後のフリーランスデザイナーの選択肢

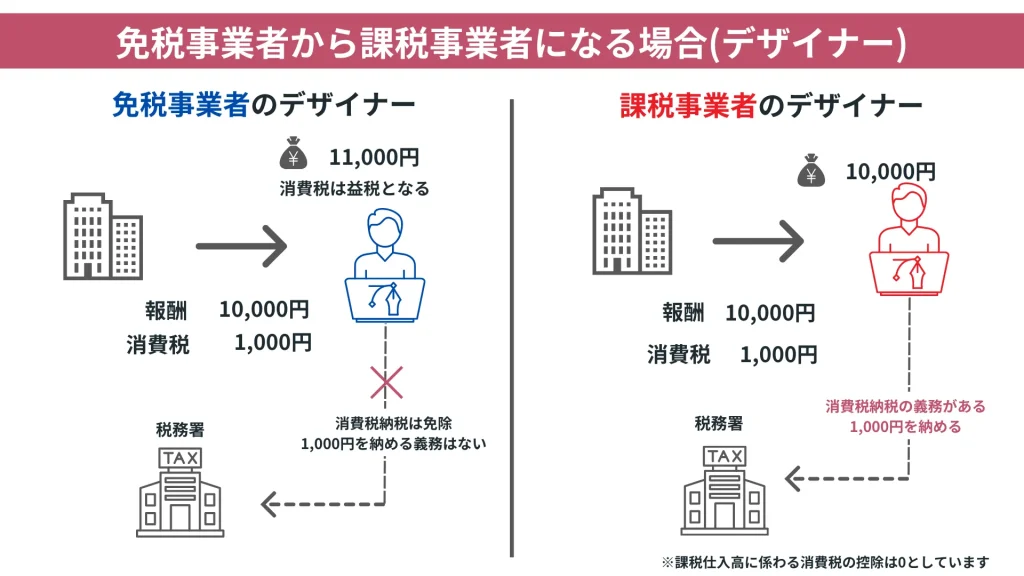

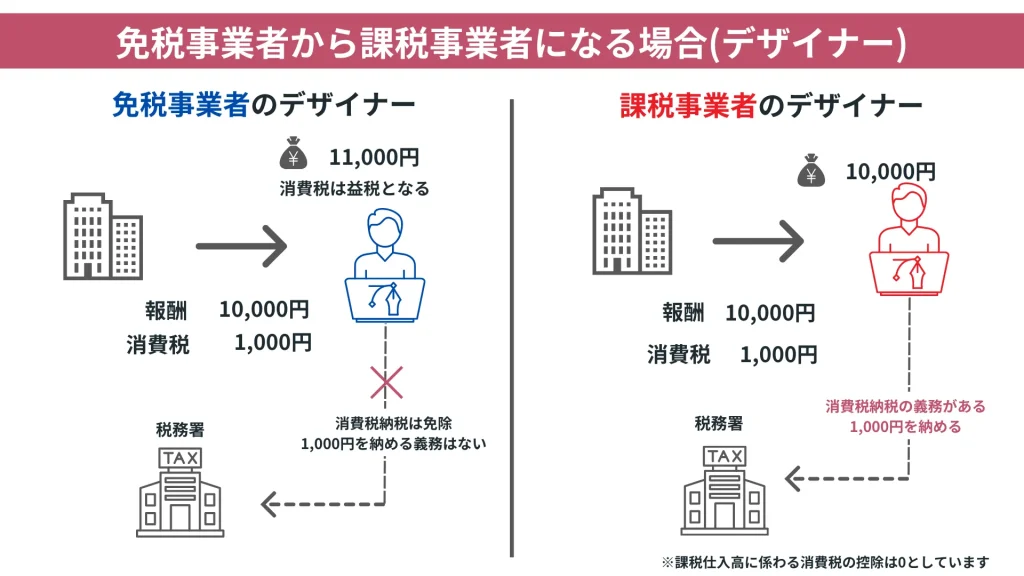

免税事業者のフリーランスデザイナーの中には「仕事がなくなるぐらいなら、いっそのこと登録して課税事業者になってしまおう」と考える方もいるでしょう。

しかし、インボイス制度が始まるからといってすぐに登録するのは、まだまだ早いです。

次に挙げる、インボイス制度導入後のフリーランスデザイナーの選択肢について、そのメリットやデメリットを把握して、じっくりと検討してみましょう。

選択肢①課税事業者になって適格請求書発行事業者に登録する

インボイス制度導入後におけるフリーランスデザイナーの選択肢のひとつが「課税事業者になって適格請求書発行事業者に登録する」ことです。

「課税事業者」とは、課税売上高(消費税が課税される取引の売上金額+輸出取引等の免税売上金額)が1000万円を超える事業者が対象となり、個人や法人を問いません。

課税売上高が1000万円未満のフリーランスデザイナーの場合でも「適格請求書発行事業者の登録申請書」と「消費税課税事業者選択届出書」を提出すれば、課税事業者としての登録は可能です。

課税事業者となれば、これまで得られていた益税はなくなりますが、取引先との契約に支障をきたすことはありません。

現実的な対策ではありますが、デメリットとして、課税事業者になってから2年間は免税事業者に戻れない点と、消費税の納付義務が発生するために収入が減ってしまう点が挙げられます。

課税事業者になるデメリットをカバーするためには、以下のポイントを押さえておきましょう。

【ポイント】簡易課税制度を活用する

「インボイス登録で課税事業者になると税負担が大きくなって困る…」というフリーランスデザイナーは、納税事務負担を軽減するために導入された「簡易課税制度」を活用しましょう。

簡易課税制度では事業ごとに「みなし仕入率」が設けられており、売上にかかる消費税額に対してみなし仕入率を掛けることで、仕入にかかる消費税を算出します。

これによって、適格請求書(インボイス)が不要となります。

また、みなし仕入率で消費税を算出するため、節税効果も期待できるというメリットがありますよ。

デザイナーの場合、第5種事業(運輸通信業、金融業および保険業、飲食店業を除くサービス業)に当たるため、みなし仕入率が50%となります。(※1)

特に、デザイナーは経費額が小さいため、簡易課税制度を選択した方がメリットが大きい場合もあるのです。

なお簡易課税制度が適用されるためには、前々年の課税売上高が5000万円以下であるとともに、事前にご自身の納税地を管轄している税務署長に「消費税簡易課税制度選択届出書」を提出しなければなりません。

しっかりと検討し、早めの対策を取りましょう。

【ポイント】スキルアップして単価をあげる

スキルアップして単価をあげることで納税分をカバーすることも対策のひとつですよ。

課税事業者になると、消費税分の負担がどうしても大きくなってしまいます。

そこでスキルアップして、売上高1000万円以上の課税事業者を目指すのです。

自分にしかないセンスやスキルを身につけて、フリーランスデザイナーとしての価値を高めていけば、単価もあがり売上高1,000万円以上を目指しやすくなりますね。

同時に、取引先との信頼関係も深めていくことも忘れてはなりません。

信頼関係があれば、安定した仕事が確保されるだけではなく、万が一の事態になってもお互いの落としどころが見つけられるからです。

スキルアップするとともに、取引先との信頼関係を構築することによって、単価アップや継続案件の受注を目指すのもインボイス制度に対する有効な対策となりますよ。

選択肢②今まで通り免税事業者のままで取引を続ける

今まで通り、免税事業者のフリーランスデザイナーとして取引を続けることも、ひとつの手です。

しかし、何もかも今まで通りというわけにはいきません。

次に挙げるポイントをしっかりと押さえていきましょう。

それでは、これら2つのポイントについて、詳しく解説します。

【ポイント】ブランディングでデザイナーとしての価値を高める

インボイス登録をせず、免税事業者のままで取引を続ける場合には、デザイナーとしての価値を高めることがポイントになります。

自らをブランド化することによって価値を高めることができれば、取引先の方から「この人にお願いしたい!」「このデザイナーさんでないとダメ!」と指名してもらえるようになるからです。

たとえば「ユニクロ」や「セブン-イレブン」などのブランディングを手掛けた佐藤可士和さんを例に挙げてみましょう。

極端な例ですが、仮に佐藤可士和さんが免税事業者であったとしても、それを理由に取引をやめる企業はありませんよね。

デザイナーとしての実力や価値が確立されており、他のデザイナーに替えられない存在となっているからです。

自らの強みや魅力、そして独自性は何なのかを分析して、ターゲットとなる取引先を絞り込んで、情報を発信しながら「ブランドとしての自分」をアピールしていきましょう。

取引先から指名してもらえるようになれば、免税事業者のままでも影響は受けづらくなりますよ。

こちらの記事では、ブランディングの正しい意味と効果的な手法について、詳しく解説しています。

ブランディングでデザイナーとしての価値を高めるための参考として、ぜひご覧になってみてくださいね。

【ポイント】独占禁止法や下請法を理解しておく

免税事業者として取引を続けるならば、独占禁止法や下請法をしっかりと理解しておきましょう。

というのも、インボイス制度の導入により取引先から減額交渉や課税事業者になるよう提案される可能性が十分にあります。

減額や取引の見直しに関する交渉の際に、取引先側の要求に応じないと取引中止をするなど一方的なやり方で迫るようなケースもありえます。

独占禁止法や下請法を理解しておかないと、取引先から無理な要求を飲ませられるおそれも出てきてしまうわけですね。

公正取引員会のホームページには、インボイス制度関連コーナーが設けられており、独占禁止法違反や下請法違反となる事例の紹介もしていますのでぜひ参考にしてくださいね。(※2)

無知ほど恐ろしいことはありません。

独占禁止法や下請法を理解して、不当な要求には屈しないようにしましょう。

(※2)インボイス制度後の免税事業者との取引に係る下請法等の考え⽅ |インボイス制度関連コーナー|公正取引委員会

抜け道なしのインボイス制度!フリーランスデザイナーはすぐに登録しなくてもいい

フリーランスデザイナーの多くは個人で活動していることが多いので、雇用契約に切り替えたり、フリーランスデザイナーを集めて法人を作ったりするような発想がない限り、インボイス制度に抜け道はありません。

ただ、フリーランスデザイナーの場合は、仮に免税事業者であったとしても、取引先を満足させることのできる、あるいはその満足度を超えるデザインを生み出すことができれば廃業につながる可能性は低くなります。

まずは取引先の状況を踏まえ、課税事業者になるメリット・デメリット、免税事業者のままでいるメリット・デメリットそれぞれを総合的に見て判断することが大切ですよ。

まとめ

ここまで、インボイス制度で影響を受けるフリーランスデザイナーのパターンや今後取るべき選択肢について解説してきました。

この記事の内容を改めてまとめましたので振り返ってみましょう。

- フリーランスデザイナーは、報酬の減額の相談や登録を求められる可能性がある

- インボイス発行ができるデザイナーに仕事を奪われる可能性がある

- インボイス制度によって税負担が増えたり、契約の見直しが必要になってくる

- インボイス制度導入後は、適格請求書発行事業者への登録をする、簡易課税制度を活用することも有効な対策である

- 登録をせず免税事業者のままでいる場合には、ブランディングで自身の価値を高める

- 法令を理解してインボイス制度の影響を最小限に抑えることが大切

フリーランスデザイナーにとって、インボイス制度への対応は頭を悩ませる問題でしょう。

課税事業者になれば安定した仕事は約束できますが、税負担が増えてしまうことも念頭に入れておく必要があります。

そのため、ご自身の売上や取引先との関係をもとにして、どのようにすべきかを考えることが重要です。

焦らず落ち着いて、ご自身に適したインボイス制度への対策を考えていきましょう。