インボイス制度はホステスにどんな影響がある?対策方法をわかりやすく解説

- インボイス制度が始まるとホステスはどうなるの?

- インボイス制度は収入が減るって本当?

- インボイス制度実施に向けて何を準備しておけばいいの?

2023年10月1日から開始されるインボイス制度は、ホステスにも影響を与えます。

インボイス制度の開始と同時にインボイス発行を行うには、2023年3月31日までに登録を済ませなくてはいけません。

登録は任意ですが、選択によって収入に差が生じる可能性が高いので、後回しにせずにしっかりと向き合うことが大切です。

今回は、インボイス制度がホステスに及ぼす影響についてまとめました。

インボイス制度開始による影響を抑えるために、やるべき対策や注意点を紹介します。

【大前提】インボイス制度を知る前にホステスが確認すべきこと

インボイス登録前に、クラブから受け取っているのが「給与」なのか「報酬」なのかをしっかりと確認してください。

ホステスとして働いていても、クラブからホステスへの支払いが給与であれば、インボイス制度は関係なく登録をする必要はありません。

インボイス制度は、課税事業者が消費税を納める際に行う「仕入れ控除」に関係する制度だからです。

しかし、ホステスの支払いについて明確に区分していないクラブは多く、自分がもらっているのが給与なのか報酬なのかよくわからないという方もいるのではないでしょうか。

裁判の判例などによると、下記のケースが給与とみなされる傾向があるようです。

- 時間や場所を経営者に指定され、拘束されている

- 経営者に従属した勤務といえる

報酬の場合はクラブとの間に従属関係がなく、ホステスは自ら営業活動をして顧客から得たお金に基づいた入金とみなされます。

報酬を受け取っているホステスは被雇用者ではなく個人事業主であり、インボイス制度の対象となり、登録についてしっかりと考える必要がありますよ。

インボイス制度はひどい?影響を受けるホステス事業とは?

インボイス制度は導入にあたって懸念する声が強く、ホステス事業も例外ではありません。

大きな繁華街のある都市では、税務署の職員を招いてインボイス制度の勉強会を受講するホステスの姿がニュースにもなっていますね。

不明な点が多いインボイス制度ですが、ホステス事業の場合、次の2つのケースによって受ける影響が変わります。

それぞれについて詳しくみてみましょう。

ケース①報酬を受け取っているホステス

冒頭で報酬を受け取っているホステスは、個人事業主であると説明しましたね。

インボイス制度によって収入減などの影響を受ける多くは、個人事業主です。

特に課税売上1,000万円以下の免税事業者に該当する場合は注意しましょう。

ホステスは年収が高いイメージがありますが、実際は高級クラブの上位を除いて平均年収は500万円ほどです。

つまり、報酬を受け取っているホステスの多くが免税事業者となります。

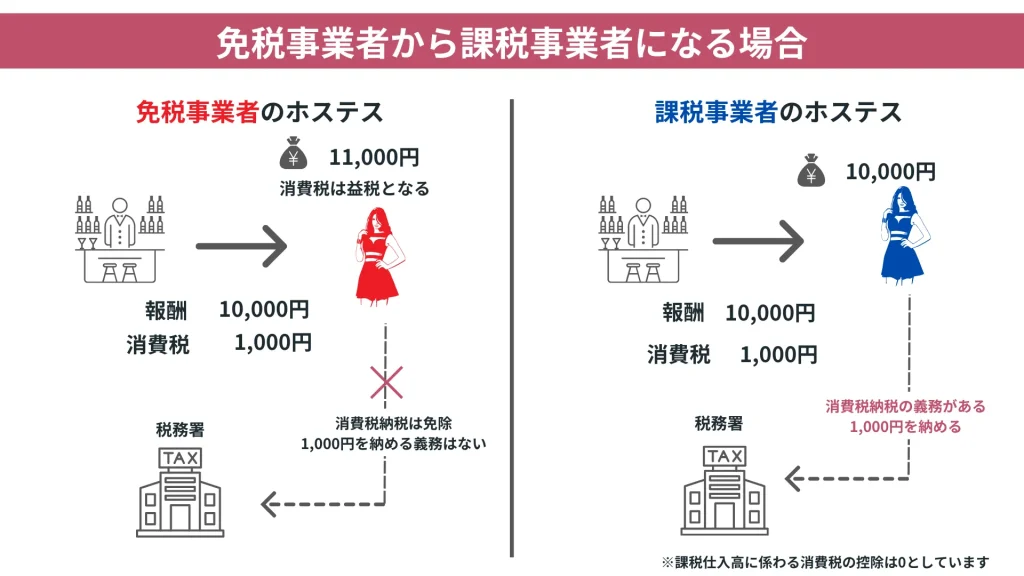

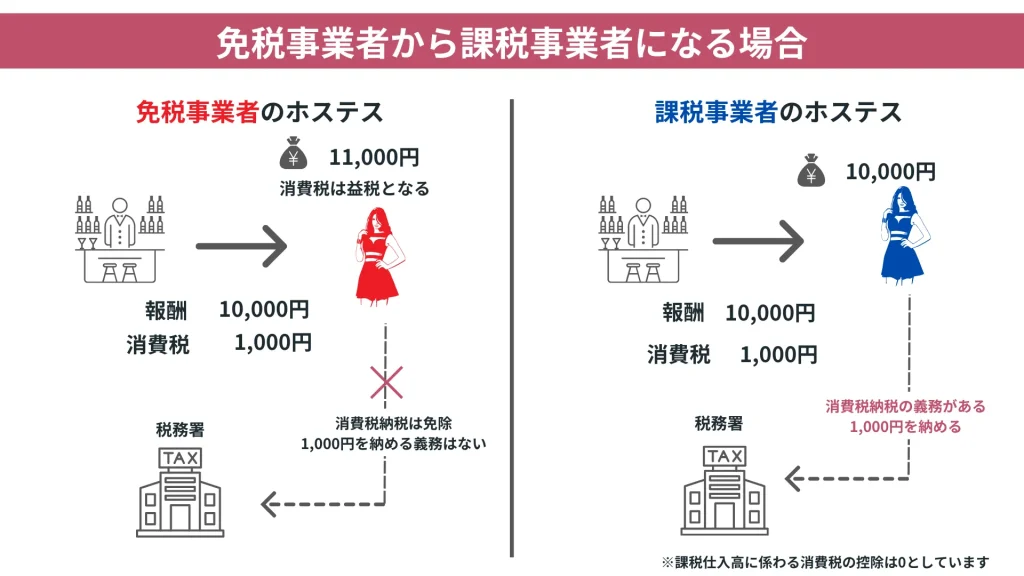

免税事業者は、これまで消費税の納税義務がありませんでした。

しかし、インボイス制度の開始によって消費税負担による収入減が考えられます。

ケース②課税事業者のクラブやホステス

課税事業者とは課税売上が1,000万円を超える事業者のことです。

ホステス事業であればクラブ経営者が主に該当します。

ホステスでも高級クラブのNo.1になると年収が5,000万円や1億円を超えるケースが多く、同様に課税事業者となりますね。

課税事業者はそもそも消費税を納税しているため、免税事業者ほどの混乱はないでしょう。

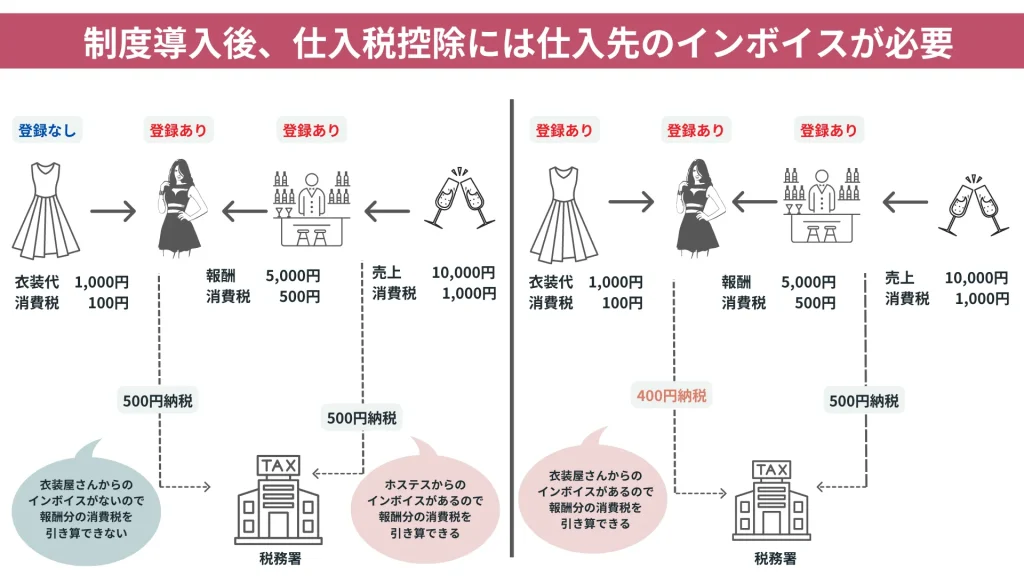

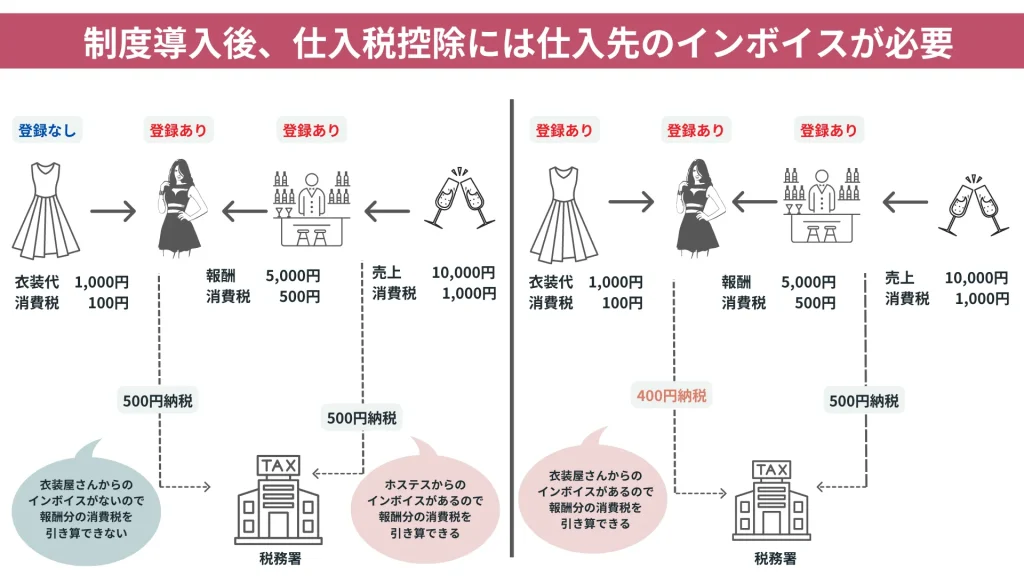

ただしインボイス制度開始後、課税売上高に係る消費税から課税仕入れに係る消費税を引き算するには、仕入先が発行したインボイスが必要です。(仕入税控除)

インボイス登録をしないホステスへの報酬や仕入先の消費税は、仕入税額控除(※)ができなくなるので注意してください。

(※)仕入税額控除とは、課税事業者が消費税を納税する際に、売上にかかる消費税から仕入れにかかる消費税を控除できる仕組みです。これにより、消費税の二重納税を避けることができます。

インボイス制度でホステス事業は何が変わるのかをわかりやすく解説

インボイス制度が開始されると、課税事業者のホステスやクラブの多くは登録を行うと予想されています。

そして、免税事業者であるホステスも登録せざるを得ない状況になると考えられていますよ。

その理由には次の3つがあるので、それぞれについて詳しくみてみましょう。

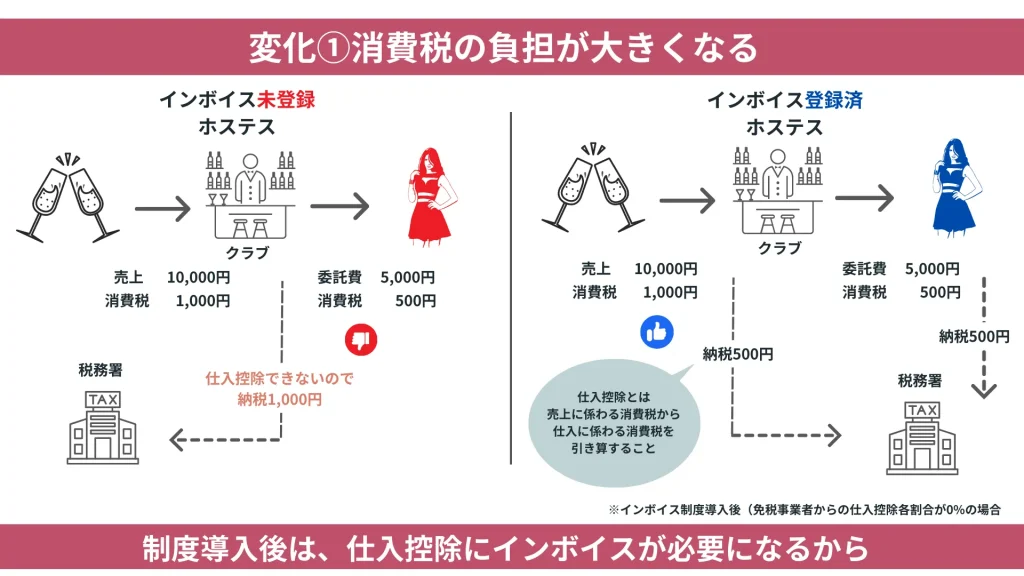

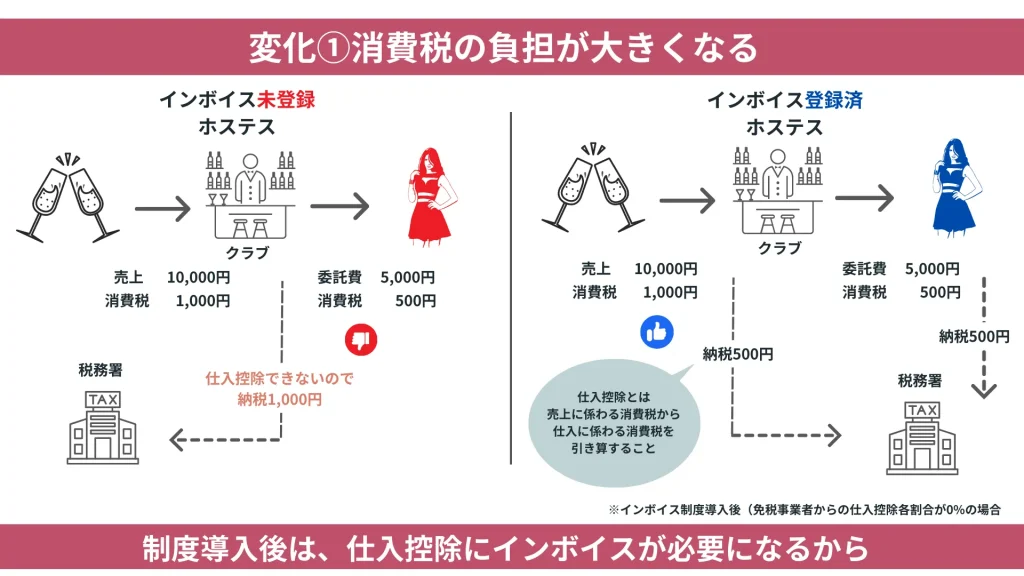

変化①消費税の負担が大きくなる

- インボイスへ登録しないホステスへ報酬を支払うクラブ

- インボイス登録をするホステス

消費税の負担が大きくなるのは、上記の場合です。

インボイス制度の開始によって、課税事業者であるクラブ経営者は仕入税額控除を受ける際に、取引先となるホステスからのインボイス(適格請求書)が必要です。

ですが、登録していないホステスはインボイスの発行ができません。

制度導入後、クラブはインボイス未登録のホステスへ支払った報酬の消費税の仕入税額控除ができないので、消費税の負担が増えてしまうのです。

では、インボイス登録をしたホステスはどうでしょうか。

登録するとインボイス発行ができるようになりますが、課税売上高が1,000万円以下でも免税事業者は課税事業者となり消費税の納税が発生します。

これまで控除されていた消費税を納めることになり、収入は今よりも減ってしまいます。

(※)インボイス制度導入前までは請求書や帳簿の提出で、仕入税額控除を受けられました。

変化②仕事が減るリスクがある

クラブからすると、インボイスが発行できない免税事業者のホステス分の消費税は仕入税額控除ができず、消費税の負担が大きくなってしまいます。

そのため、クラブとしてはインボイスが発行できる課税事業者のホステスを採用する傾向が高くなると予想されています。

さらに、インボイスが発行できない在籍中のホステスに対し、報酬の減額や出勤回数の見直しを含めてクラブから相談を持ち掛けるケースもあります。

お互いの落としどころが見つけられず他店へと考える方もいますが、制度導入後は仕入税額控除にホステスの発行したインボイスを必要とするのは他店であっても、他業種であっても同じです。

このようにインボイス発行を理由に契約条件の見直しがあり、仕事が減る可能性もあるでしょう。

変化③客足が遠のくリスクがある

課税事業者であっても、インボイスに登録する義務はありません。

これまで通りの経営を行いたいという場合は、インボイスに登録せずに続けることは可能です。

しかし、クラブを利用する人の多くは接待で、支払いを交際費として経理処理をしています。

インボイス発行ができないクラブを利用すると、利用者もしくは利用者の会社はクラブ利用分の消費税を控除できません。

「交際費を使う際はインボイス発行できるクラブを選ぶこと」とする会社も出てくると考えられるので、インボイス登録をしているクラブにお客さんが流れる可能性がありますね。

インボイス制度でホステス報酬の源泉徴収はどう変わる?

現行では、報酬に消費税が含まれている場合であれば、原則として消費税を含めた金額が源泉徴収の対象となっています。

インボイス制度導入後もそれは変わらないため、インボイス制度が始まったからといって、源泉徴収がなにか変わるということはありません。

報酬と消費税が区分されていれば、報酬の金額が源泉徴収の対象となりますが、これも現行と同じです。(※2)

例えば、報酬が10,000円なら消費税は10%の1,000円になりますよね。

これに対し、報酬金額が11,000円(税込み)で支払われているのであれば、11,000円が源泉徴収の対象となります。

報酬金額10,000円で消費税は1,000円と個別に明記されているなら、源泉徴収の対象は報酬の10,000円のみになります。

なお、報酬には報奨金や衣装代、深夜帰宅するためのタクシー代なども含まれます。

忘れやすい部分であるため注意してください。

(※2)国税庁『インボイス制度開始後の報酬・料金などに対する源泉徴収』

抜け道なし!インボイス制度でホステスがやるべき対策とは?

インボイス制度の開始後に、これまでと何一つ変わらない状態でホステスを続けることは難しいです。

「考えるのが面倒だから」と後に回してしまうと、インボイス発行ができるホステスへと契約が変更されたり、報酬から消費税の負担を強いられる可能性が高いでしょう。

これらを回避するには、ホステスとしてやるべき対策をしっかりと行うことが大切ですよ。

インボイス制度導入前に、ホステスができる対策は次の2つです。それぞれについて詳しくみてみましょう。

対策①インボイス発行が必要か確認する

対策としてまずは、「インボイス発行をクラブから求められているのか」を確認しましょう。

大前提でお伝えしたように、給与を受け取っているホステスはインボイス登録をする必要がありません。

加えて、報酬を受け取っているホステスもインボイス発行を求められていないなら、登録の必要はありません。

たとえば、次のケースでは必ずしもインボイス登録を行う必要はないと考えられます。

- クラブ自体が免税事業者

- クラブが簡易課税制度を利用している

- 消費税の負担について交渉・契約をした

インボイス制度が関係するのは、消費税の納税義務がある課税事業者です。

そのため、クラブが免税事業者である場合、ホステスに対してインボイス発行を必要としません。(※3)

また、クラブが課税事業者であっても簡易課税制度を利用していれば、インボイスを必要としません。(※)

簡易課税制度は課税売上が5,000万円以下の事業者が受けられる制度のため、利用しているかについてはクラブに確認する必要があります。

さらに、クラブがインボイスの発行を求めてはいるものの、インボイスを発行しない代わりに報酬額の交渉・契約をした方も、インボイス登録は必要ありませんね。

このようにインボイス制度が始まっても、インボイスが必要かはクラブやホステスによって異なるので、登録する前に「自分がインボイス発行を求めれているのか」を確認しましょう。

(※3)公正取引委員会『免税事業者及びその取引先のインボイス制度への対応に関するQ&A』

(※)簡易課税制度とは売り上げに係る消費税に対して、「みなし仕入れ率」を掛けて仕入控除税額を算出するもの

対策②インボイス登録をする

インボイス制度が始まると、そのままではクラブから契約の解除を告げられたり、インボイス発行が可能な人を率先して雇う可能性が高くなることはこれまでお伝えした通りです。

そこで、インボイス発行を求めれているのであれば、インボイス登録をすることがホステスができる対策です。

インボイス登録をすることで、課税売上が1,000万円以下でも課税事業者となり、消費税納税が義務になるので注意してください。

これまで免税となっていた消費税を直接支払うことになりますが、インボイス発行が必須のクラブとは契約の交渉がスムーズに行えるでしょう。

インボイス登録するなら?ホステスは取引先がインボイス発行できるのかも要確認

ここまでは免税事業者のホステスがインボイス登録をするべきか、という視点で話を進めてきました。

ですが、ホステスの場合、衣装やメイクなどを自費(※)で支払っている方が多いですよね。

衣装を発注・購入している業者がインボイス発行ができなければ、消費税の負担は自分にかかってしまいます。

取引先がインボイス発行ができるのかどうかも、事前に確認しておきましょう。

(※)後に報酬としてクラブから入金がある前に、取引先に支払いを先に行うケースを想定しています。

インボイス制度でホステスが注意するポイントは?

インボイスに登録をすると「適格請求書発行事業者」となり、「適格請求書発行事業者」は国税庁のサイトで名前が公表されます。

ホステスは源氏名で活動している人がほとんどですが、サイトでは屋号やペンネームなどの使用はNGとなります。

不安や心配がある方は、個人情報が漏れないようにクラブとの契約書を改めてもらうなど対策をしましょう。

インボイスへ登録するときには、この点も踏まえて慎重に検討してください。

まとめ

インボイス制度の開始に伴い、ホステス事業が受ける影響や対策について紹介しました。

最後にこの記事をまとめます。

- インボイス制度による影響はクラブとホステスでは異なる

- インボイス制度開始後、クラブはインボイス発行ができるホステスを雇う可能性が高い

- インボイス発行ができるのは登録したホステスのみ

- 免税事業者のままで仕事を続けたい場合は、消費税の負担についてクラブとよく話し合っておく必要がある

- 課税事業者になると2年は免税事業者に戻れず、インボイス発行を行うと国税庁のサイトに本名が公表される

「インボイス制度はよくわからないから手続きはしない、なにもしなくてもなんとかなる」と安易に考えていると、突然クラブから契約の打ち切りを打診されるリスクがあります。

大切なのは、インボイス制度について勉強し、クラブとよく話し合うことです。

お互いの妥協点が見つけられて契約が継続されれば、働けるクラブがなくて路頭に迷ってしまうということは回避できるでしょう。