インボイス制度で一人親方が受ける影響とは?やるべき対策をわかりやすく解説

- インボイスの影響で廃業する一人親方が増える?

- 一人親方ができるインボイス制度対策が知りたい!

- インボイス登録で一人親方が納める消費税の目安は?

10月から施行されるインボイス制度によって、フリーランスで働く個人事業主は手続きや準備をしているのではないでしょうか。

加えて、金銭面での対策なども一人で行わなければならず多くの方が対応策に追われています。

腕を買われてさまざまな現場に出向き活躍する一人親方も、例外ではありません。

この記事ではインボイス制度によって一人親方が受ける影響と対策を解説します。

さらに、一人親方がインボイスに登録した場合の納税額のシミュレーションもしているので、ぜひ参考にしてください。

インボイス制度施行に向けて対策をとり、受ける影響を最小限に抑えましょう。

なぜ廃業に追い込まれるのか?インボイス制度が一人親方に与える影響

「インボイス制度が始まると、フリーランスで働く人が廃業に追い込まれる」という話をよく耳にします。

大きな理由として「資金繰りができなくなる」「仕事の依頼が減る」の2つがあげられます。

では、インボイス制度導入でなぜ金銭や仕事面で影響があるのでしょうか。

なぜ影響を受けてしまうのか、現在の立ち位置ではどのような影響を受けるのかを知れば、受けるマイナスの影響を軽減したり回避できますよ。

ここではインボイス制度が一人親方に与える影響をケース別に解説します。

影響①すでに課税事業者の一人親方の場合

- 消費税の仕入控除ができないケースがあり、資金繰りに影響する

- 消費税納税額の計算やインボイス発行のため、事務負担が大きくなる

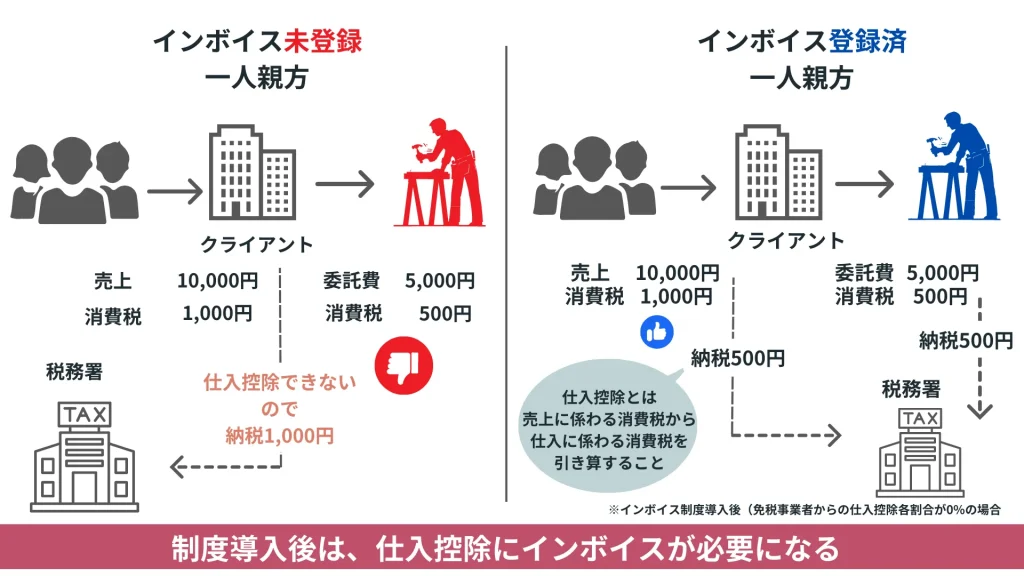

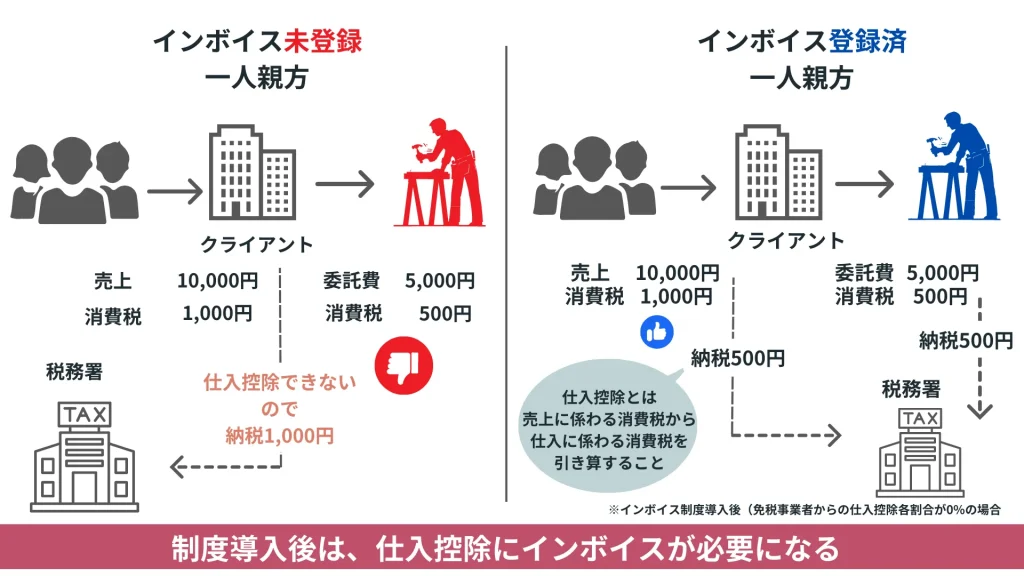

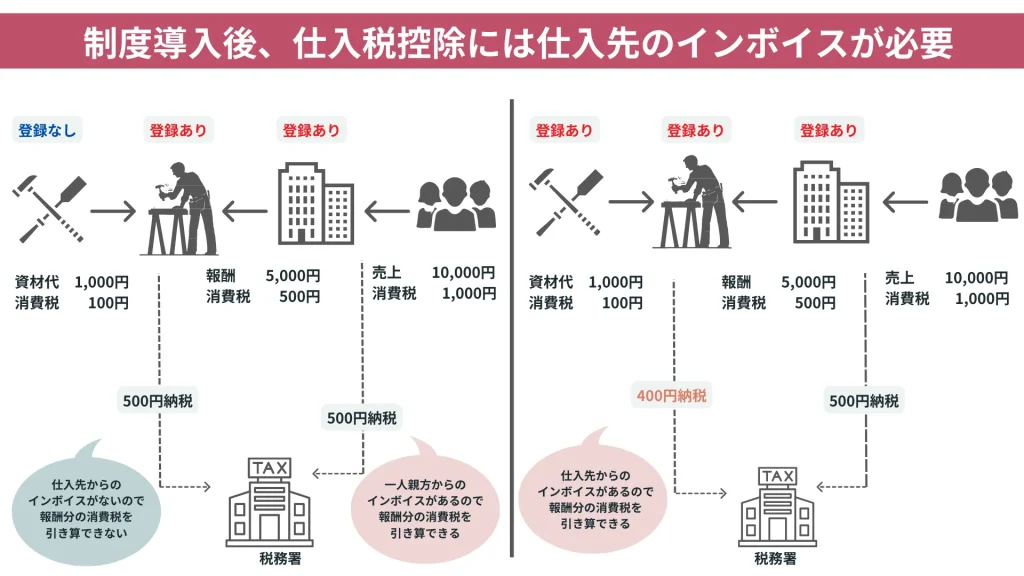

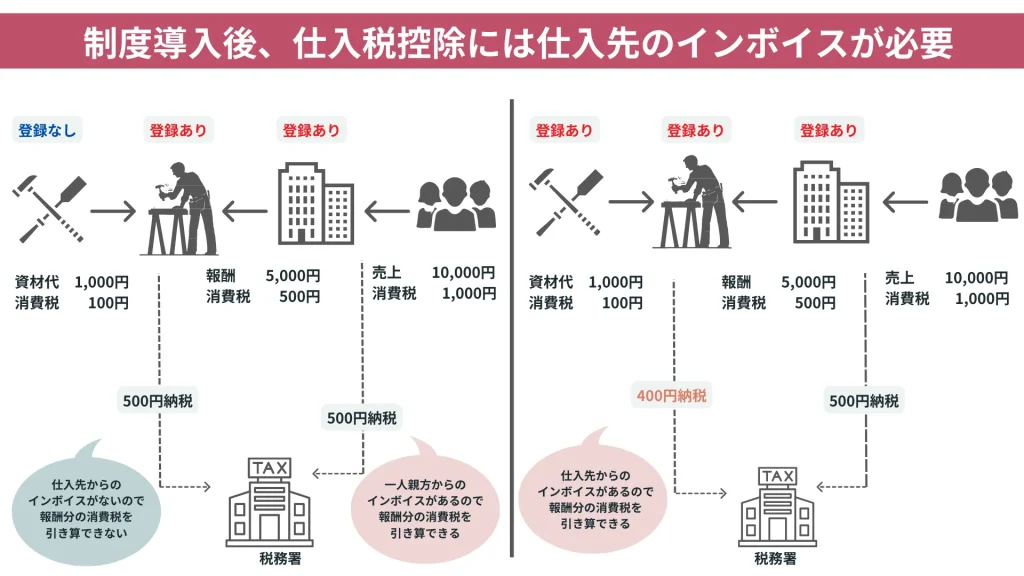

制度導入後はインボイスがないと「仕入税額控除」ができなくなるのが、すでに課税事業者の一人親方が受ける影響のひとつです。

年間の売り上げが1,000万円以上の一人親方は、すでに消費税を納税している課税事業者です。

現在は消費税納税の際に仕入税額控除、つまり、売上に係る消費税から仕入に係る消費税を引き算して納めていますね。

制度導入後は、仕入れ税額控除対象となるのは取引先からインボイスの発行を受けたもののみで、発行されていなければ相手が課税事業者でも控除対象とはなりません。

インボイス発行を行えるのは登録した課税事業者となるので、免税事業者からの仕入れはすべて仕入税額控除対象外となります。

つまりインボイスが発行されない仕入れの消費税額は控除できず、その控除額分が減収となってしまい、あなたの負担となるのです。

金額によっては経営を脅かす大きな痛手となる可能性がありますので、対応策を考える必要がありますね。

自身がインボイス発行をしたい場合は、10月1日からインボイスの発行ができるように、適格請求書発行事業者の登録を行えば問題はありません。

しかしインボイス登録にともない、今までとは様式の違う請求書の発行や保存など、事務作業が増えます。

仕入額も、税額控除対象か否かで計上を分けたり、控除対象も10%と8%の税率別に集計しなければならないため、事務負担はさらに大きくなるでしょう。

影響②免税事業者のままを選択する一人親方の場合

- 取引先から選ばれず、仕事が減ってしまうリスクがある

- 免税事業者であることを理由に、消費税分の値下げ交渉をされる可能性がある

インボイス登録を行えば、課税売上高1,000万円以下であっても課税事業者です。

なので、免税事業者のままを選択する=インボイスには登録しない・発行できないということですね。

あなたに「仕事を任せたい」とする強い思いやメリットが委託元になければ、免税事業者のままの一人親方の仕事が減ると考えられます。

なぜなら委託元が課税事業者の場合インボイス発行ができない委託先との取引は、消費税控除ができず、経理事務の負担も増えるからです。

インボイス発行ができる一人親方と比べたときに、委託元が負担を抱えてまでも免税事業者である一人親方を選ぶには、よほどのエンゲージメントやロイヤルティが必要です。

事務の簡素化、経費削減、節税対策という観点では課税事業者にとって免税事業者の取引はデメリットがあります。

なので「デメリットを少しだけ負担してほしい」と、委託元から消費税分の値下げを交渉される可能性もあります。

消費税が収入の一部となっている免税事業者にとって、消費税分の値下げは損失です。大きな負担となりますし、経営が悪化する原因になりえます。

しかし委託元も、得をしているわけではありません。事務の煩雑化とその処理にかかる人件費はを請け負い、消費税も納税するので、お互い少しずつの損失で仕事を続けられるという考えなのでしょう。

お互いが譲り合い、落としどころを見つけるための交渉をするのが大切です。

影響③免税事業者から適格請求書(インボイス)発行事業者となる一人親方の場合

- 消費税納税のための事務とインボイス関連の事務が増え、負担が大きくなる

- 収入の一部になっていた消費税を納めなければならず、減収する

取引先との関係を考慮し、インボイス登録をする一人親方も多いでしょう。

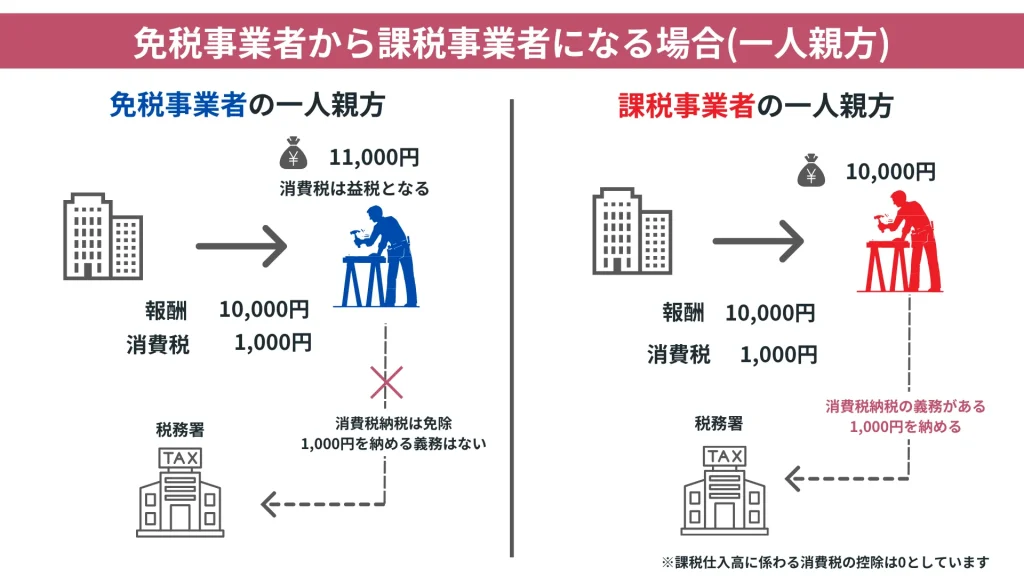

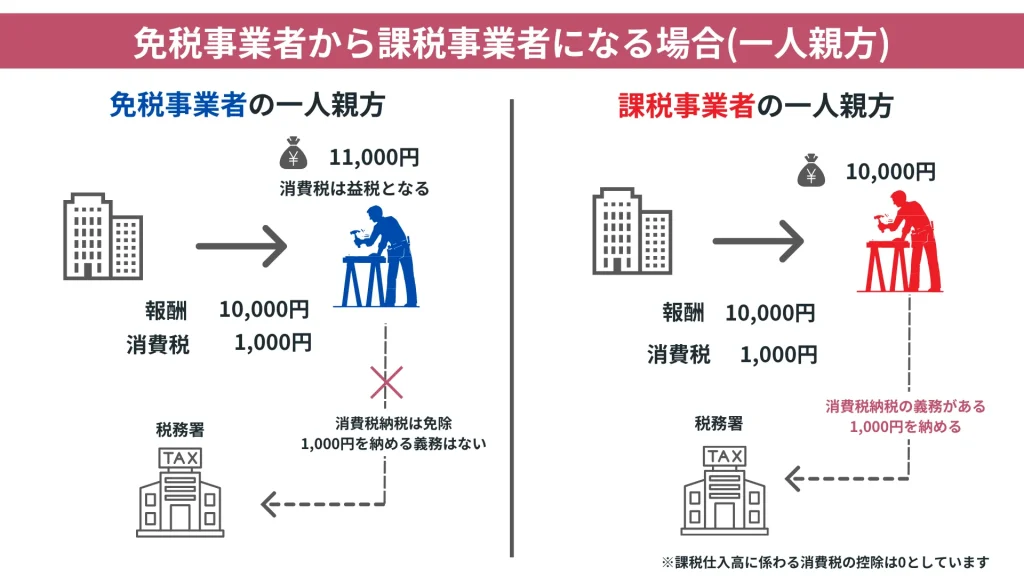

インボイス登録をしたら課税事業者となるので、免税事業者のときにはなかった「消費税の納税義務」が発生します。

消費税の納税額を算出するための経理やインボイスにともなう事務処理など、今までしたことのない事務作業が増えます。一人ですべてを賄っている一人親方には、負担となってしまいますね。

さらに今まで益税として収入になっていた消費税額を納税するため、収入が減り金銭面での負担がかかります。

インボイス制度導入後は、収入になっていた消費税がなくなることから「インボイス制度が始まると一人親方の資金繰りが苦しくなる」と言われるのです。

インボイス制度で一人親方がしておくべき4つの対策をわかりやすく解説

では、インボイス制度で一人親方がしておくべき対策とはどんなことでしょうか。

あなたの働き方に合わせて必要な対策をするのがおすすめです。

年齢や仕事のペース、今後の事業発展など、思い描いていることには個人差があります。

ですので、人と同じことをしておけば安心というわけではありません。

まずは自分と取引先との関係を確認することからはじめましょう。そこがはっきりしていれば、どのような対策をとるべきかがわかりますよ。

では対策ごとの方法を詳しく見ていきましょう。

対策①取引先と話し合いをする

一人親方がやるべき対策ひとつめは、交渉です。

話し合うべき取引先は、大きく二つに分かれます。

ひとつはあなたに仕事を依頼してくれる取引先で、発注元、委託元といわれる会社です。

もうひとつは、あなたが資材や道具を購入したりする取引先です。いわゆる仕入先、発注先がこちらにあたります。

さらに言えば、資材を置くために借りている倉庫、運ぶために借りているトラック、接待で使うお店なども発注先となります。

それぞれ、どのような交渉をするべきか詳しく解説していきます。

話し合う取引先:発注元・委託元

あなたが現在、課税事業者であっても免税事業者であっても、発注元に確認すべきは「自分にインボイスの発行を求めてくるか」といった点です。

発注元からインボイスの発行を求められない、今後も発行する機会が少ないのであれば、無理してインボイスへ登録する必要はありません。

では委託元から「インボイスを発行して欲しい」と言われた場合、どのような交渉が考えられるでしょうか。

もしあなたがインボイス登録を行えば、発注元との話し合いは特に必要なく、今後もスムーズな取引ができるでしょう。

インボイス登録は任意なので、インボイス登録をしたことを発注元に連絡するのを忘れないでくださいね。

あなたがインボイス登録をしない場合、値下げや依頼の頻度を減らす交渉をされる可能性があります。

あなたのインボイスを必要とするのは発注元です。

課税事業者と免税事業者の間の取引には、消費税の負担問題が出てきてしまいます。

お互い歩み寄り、負担をわけあう交渉をしましょう。

話し合う取引先:発注先・仕入先

あなたが課税事業者、もしくはインボイス登録をした場合は、発注先との話し合いが必要になります。

あなたが行う仕入控除税額に、発注先が発行するインボイスが必要となるからです。

発注先がインボイス登録をしていれば問題はありません。

ですが、登録せず免税事業者のままならばインボイスが発行できず、その発注先からの購入分の消費税は控除対象外となってしまいます。

資材の仕入れ額は大きな割合を占めるため、消費税の控除ができないと痛手となりますよね。

ですので、あなたが発注先にインボイス登録を行うのか、登録しないのであれば値下げをしてもらえるかと交渉する必要があります。

話し合いで注意しておきたい点が、独占禁止法です。

話し合いのとき、一方的に取引を中止したり、「インボイスを発行するか消費税分の値下げに応じなければ取引をしない」など、優位的な立場から相手の意思を尊重せずに決めてしまうと、独占禁止法に抵触するおそれがあります。

自分がどの立場だとしても、お互いが納得し、無理のない契約になるよう交渉することが大事です。

対策②消費税の計算に簡易課税方式を導入する

一人親方がやるべき対策2つめは、インボイス登録による消費税負担を考えておくことです。

インボイス登録をし課税事業者の一人親方になった場合、簡易課税方式を導入することでさまざまな負担が解消されます。

簡易課税方式では「みなし税率」を用いて消費税控除額を算出します。

みなし税率では職種に応じて控除できる税率が決められており、自分の売り上げの消費税額に対しその税率を乗じた金額を控除できます。

これにより仕入先にインボイス発行を求める必要がなくなるので、仕入先がインボイス発行可能かどうかも気にする必要がありません。

昔から付き合いのある仕入先に無理なお願いをしなくて済むので、良好な関係を継続できます。

しかし簡易課税方式は仕入率で計算して控除するため、仕入額が多い場合に控除額が減ってしまうのがデメリットです。

今までの帳簿を確認し、控除額を計算してから検討することをおすすめします。

対策③益税分を抜いた資金繰りを作成する

一人親方がやるべき対策3つめは、資金繰りの見直しです。

免税事業者、課税事業者を問わず、インボイス制度導入後は収入や納税額に変化が少なからずあるでしょう。

ですから、資金計画や経営方針を見直し、土台をしっかりさせておく必要があります。

特に益税に頼った経営をしている方は、資金繰りの見直しをしましょう。

インボイス登録をしないのであれば報酬の値引きが、登録するのであれば消費税納税の義務があるからです。

どちらにせよ今までのような益税は見込めないので、早めに益税を収入としない資金計画に修正し対策をしてください。

今預かっている消費税額相当分の金額を入れずに試算し、経営していけるのか、赤字になるのならその補填のための対策を練り、インボイス制度の施行に備えましょう。

発注先や仕入先と密に交渉し、消費税の値引き額や委託料の値上げなどについてもしっかりと話し合うことが大事ですよ。

対策④適格請求書(インボイス)発行事業者になる

一人親方がやるべき対策4つめは、インボイス登録を検討することです。

適格請求書(インボイス)を発行できるように登録すれば、インボイス発行ができないことを理由にした値下げや発注控えのリスクを回避できます。

委託元はインボイス発行できる一人親方に優先して仕事を回す可能性があり、今後の依頼が増えることも考えられますね。

一方でお伝えしてきたように、インボイス登録をすると消費税納税や事務の負担が大きくなります。

特に収入の一部としていた消費税は、登録後は益税となりません。

インボイス制度への登録は必須ではないので、さまざまな影響から登録をせずに免税事業者として経営を続けたほうが良いと判断する方もいるでしょう。

ご自身の経営状況や事務、消費税等の負担を考慮し、より良い選択をしてくださいね。

インボイス制度で建設業の一人親方が納める消費税の目安は?

インボイス登録後は、課税売上高1,000万円以下でも課税事業者となり、消費税納税の義務が発生します。

インボイスが始まり実際の金額としてどのくらいの影響があるか、目安があれば納税に向けての準備や対策に役立ちますね。

インボイス登録後、「原則課税」もしくは「簡易課税」のどちらを選択するかによって納税額が変わるので、比較し対策を考えてみましょう。

ケース①原則課税方式を選択している例

一人親方の売り上げは職種によって違います。

ここでは「売上高550万円、原則課税方式を選択している大工のAさん」を想定して考えていきましょう。

家を一軒任される大工ならば、売上高、仕入額ともに大きいケースが多いです。

仕入の適用として上げられる主なものは「材料費」「工具類」「消耗品」「倉庫やトラックの賃貸料」などですね。

仕入金額は平均して売り上げの30〜60%と言われていますので、最大値の60%で計算していきます。

売上高が500万円ならば、仕入高は300万円ですね。

こちらを税率10%で単純計算してみましょう。

(500万円×10%)-(300万円×10%)=20万円

計算すると、納税額は20万円となりました。

しかし、インボイス制度が始まり仕入先がインボイスを発行できない場合、その分の消費税控除ができません。

例えば仕入額300万円のうち、半分の150万円が免税事業者からの仕入だとしましょう。

(500万円×10%)-(150万円×10%)=35万円

このように納税額は、35万円と負担が大きくなるのです。

ケース②簡易課税方式を選択している例

では、同じ金額で簡易課税方式を選択している場合はどうでしょうか。

簡易課税方式は職種に応じてみなし税率が決まっています。

建築業は第3種となりますが、同じ建築業でもとび職や解体工事、足場の組立などを担う一人親方は第4種となります。

また大工や左官、内装業でも、建設資材を元請から無償支給されている場合は第4種となりますので、自身の職種がどれに当てはまるかよく調べてくださいね。(※1)

先ほど紹介したAさんを、資材を自己調達している大工として考えてみましょう。

資材の調達から建設まで1人でおこなう場合、簡易課税制度の事業区分は第3種ですので、みなし仕入率は70%となります。

(売上に係る消費税)ー(売上に係る消費税×みなし仕入率)で、簡易課税制度は計算をするので、以下の計算式が成り立ちます。

(500万円×10%)-(500万円×10%×70%)=15万円

単純計算で消費税納税額の目安は15万円となりました。

仕入を課税対象と非課税対象に分ける、仕入の総額から消費税控除額を算出する、インボイスの保存をする、といった事務がすべて軽減されるのも魅力です。

(※1)簡易課税制度の事業区分

ケース③特別措置を用いた例

インボイス制度導入にともなって、「小規模事業者に対する納税額に係る負担軽減措置」が制定されています。(※2)

この特別措置は、年間売上高が1,000円以下の小規模事業者が、インボイス発行事業者を選択した場合の急激な変化を少しでも軽減するために考えられた措置です。

この制度により、令和5年10月1日から課税事業者に切り替える免税事業者は、売り上げに対する消費税の8割を控除できます。

例えば、年間で税込550万円の売り上げがあったとすると、売り上げの消費税は50万円ですね。

この軽減措置によりむこう3年間は、(50万円×80%)=40万円の控除が可能です。

納税額は、(550万円×10%)-(50万円×80%)=10万円になります。

インボイス登録を検討しているなら、事前に調べておきたい特例です。

「原則課税を選んだが、なれない事務作業で申告が間に合わないかも」といったことがないよう、準備をしておきましょう。

まとめ

一人親方がインボイス制度で受ける影響とその対策を解説してました。

最後にこの記事の内容をまとめましょう。

- インボイス制度への対策として、消費税に左右されない経営に切り替え、しっかりとした土台を作る

- 自分だけで対策するのは限界があるので、取引先と契約の見直しなど交渉する

- 必要ならばインボイス登録をすることも必要

- 課税事業者に切り替える場合、3年間の軽減措置期間中に体制を整える

- 原則課税と簡易課税の違いを知り、自分にとって有益な方を選択する

インボイスの施行は一人親方とって大きな波ではありますが、しっかりと理解し対策を立てることで乗り越えられます。

この記事を参考に、来るべきインボイス制度に備えてください。